Реальная ситуация

Пример 1: Коммерческие трейдеры

Следующие гипотетические сценарии показывают, как рыночные участники используют фьючерсы, чтобы застраховать рыночные риски.

Хеджирование цен

Фермеры, выращивающие кукурузу, как и другие производители, находятся в зоне риска постоянно меняющихся цен. Если урожай был хорошим, но спрос низкий, то предложение кукурузы будет высоким, что приведет к снижению цен. Если урожай плохой, а спрос на кукурузу высокий, то цены на неё вырастут. Чтобы застраховаться против падения цен, производители кукурузы могут работать на фьючерсных рынках. В действительности, они используют фьючерсные контракты, чтобы застраховать отпускную оптовую цену выращиваемых зерновых культур. Производители могут застраховать весь или часть их урожая в зависимости от их видения рынка. Производители, по сути, имеют длинную позицию или наличный товар. Для страхования рисков, они приобретают равную, но противоположную, то есть короткую позицию на фьючерсном рынке.

Продавая фьючерсы, производители в состоянии передать часть их риска другим рыночным участникам. Цена декабрьского фьючерсного контракта на кукурузу отражает ожидаемую цену на урожай кукурузы. По мере сбора урожая, если бы цена фьючерсного контракта на кукурузу росла, можно было бы ожидать повышения цен на кукурузу на тоже значение. Точно так же, если бы цена фьючерсов на кукурузу падала, то можно было бы ожидать падения цен на наличном рынке.

Как же это помогает фермерам? Фермер продает фьючерсы на кукурузу. Если цены на кукурузу упадут, то фермер выкупит фьючрес по более низкой цене. Эта прибыль восполнит убытки, которые понесет фермер, когда он продаст урожай кукурузы на споте. Этот риск передается человеку, который покупает фьючерсы. Давайте предположим, что ситуация происходит 1 марта. Фермер, который ожидает урожай в 100 000 бушелей в ноябре, решает застраховать 50 % урожая или 50 000 бушелей. Страхуя только 50 % урожая, фермер ограничивает, но не устраняет свой риск от неблагоприятных для себя ценовых движений. Один фьючерсный контракт на кукурузу составляет 5 000 бушелей (127 метрических тонн). Поэтому фермер должен будет продать 10 контрактов, чтобы застраховать 50 000 бушелей. 1 марта фьючерсы на кукурузу торгуются по цене 6.17 $ за бушель. С 1 марта до сбора урожая 1 ноября, цены на кукурузу упали на 0.23 $ за бушель. Фермер может купить 10 контрактов по 5.94 $ за бушель, выкупая 10 контрактов, которые он продал за 6.17 $. Эти 10 фьючерсных контрактов дают прибыль в 11 500 $ в дополнение к прибыли от продажи зерна на наличном рынке по цене 5.94 $ за бушель.

Если бы фермер застраховал 100 % урожая, то он возместил бы падение цены полностью. Однако, он при этом лишился бы возможности получить прибыль от вероятного повышения цен на зерно.

Кто в этом случае покупает фьючерсные контракты? В этом примере мы показали фермера, продающего 10 фьючерсных контрактов на кукурузу в марте до сбора урожая. Почти всегда есть рыночные участники, которые желают быть по другую сторону сделки. Среди них есть пищевые компании, страхующие цены на перерабатываемые сельскохозяйственные товары, менеджеры товарных фондов, оценивающие ценовую разницу между различными зерновыми, энергетические компании, перерабатывающие кукурузу в этанол и спекулянты, которые желают получить прибыль относительно предполагаемого направления движения рынка. Каждая из этих групп обеспечивает ликвидность на рынке и играет общую роль в установлении справедливой цены.

Ценовой предел

Максимальные ежедневные ценовые колебания на фьючерсный контракт во время торговой сессии, определяемые биржей.

Короткая позиция

Продажа фьючерсного или опционного контракта. Противоположная длинной позиции.

Хеджирование валютного риска

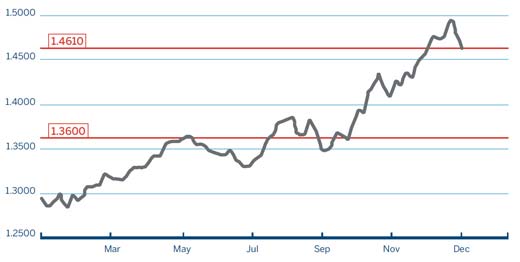

Большие коммерческие предприятия регулярно используют фьючерсы, чтобы управлять рисками, уменьшить стоимость и оборотный капитал за счет эффекта плеча. Давайте предположим, что сейчас 1 сентября, американская компания решила купить оборудование тяжелого машиностроения немецкого производителя. Согласно договору оплата составляет 1 миллион евро после поставки 1 декабря. Между 1 сентября и 1 декабря цена евро относительно доллара США, естественно, будет изменяться. Что будет, если курс евро повысится? Как это скажется на стоимости оборудования? Как это отразится на сделке? Вы можете видеть на рисунке ниже, что курс евро действительно значительно повысился от 1.3600 до 1.4610, что в свою очередь увеличило стоимость оборудования для американской компании более чем на 100 000 $.

Чтобы защитить себя от этого риска, компания может:

- купить необходимо количество евро для этой сделки 1 сентября.

Это устранило бы валютный риск. Однако, приведет к уменьшению большой суммы оборотного капитала компании на 1.36 млн. долларов на три месяца, так как обменный курс на ту дату составлял 1.36 $ за евро.

- или же, компания может застраховать риски от повышения цен, покупая фьючерсные контракты.

Покупка фьючерсных контрактов, иногда называемая длинной позицией, является типичной стратегией, используемой компаниями, которые регулярно покупают иностранную валюту, финансовые активы, такие как акции и облигации или товары. В этом примере американская компания хотела защитить себя в сентябре, покупая фьючерсные контракты на евро. Каждый контракт оценивается в долларовом эквиваленте. Для евро 1 фьючерсный контракт составляет 125 000 евро. Таким образом, восемь контрактов составили бы 1 миллион евро. Это количество полностью возместило бы валютный риск, связанный с ростом закупочной цены на оборудование в случае повышения курса евро за этот период.

Компетентный хеджер обязан знать только процент от полной величины контракта (гарантийное обеспечение), чтобы покупать или продавать фьючерсы.

В этом случае американская компания обязана была бы внести на депозит приблизительно 5 000 $ на контракт или 40 000 $, чтобы застраховать валютный риск, связанный с этой сделкой. Запомните, что величина необходимого гарантийного обеспечения подлежит изменению на основании состояния рынка. Поскольку цена евро выросла, то компания должна заплатить больше, чтобы купить 1 миллион 1 декабря. Однако, увеличение курса евро было возмещено прибылью, реализованной от продажи длинной фьючерсной позиции. Страхуясь фьючерсами, американская компания зафиксировала цену, которую она заплатила за евро и окончательно зафиксировала стоимость оборудования. Имейте в виду, что в течение этого периода доллар может укрепить по отношению к евро, то на фьючерсной позиции был бы убыток, но стоимость оборудования в долларах снизилась бы на такую же величину.

Если американская компания купила валютные фьючерсы на евро, то кто их продает? Любые рыночные участники, возможно, встали бы на другую сторону в этой сделке: компания, страхующаяся против возможного снижения курса евро, спекулянт или европейская компания, закупающая продукцию в Соединенных Штатах. Подобные транзакции происходят сотнями тысяч в день.