Биржа (нидерл. beurs, нем. Borse, фр. bourse, итал. birsa, исп. bolsa, англ. exchange) - юридическое лицо, обеспечивающее регулярное функционирование организованного рынка товаров, валют, ценных бумаг и производных финансовых инструментов. Раньше биржей называли место или здание, где собираются в определённые часы торговые люди и посредники, биржевые маклеры для заключения сделок с ценными бумагами или товарами.

Биржа - организующая, системообразующая часть рыночной структуры. Задачи биржи - не снабжение экономики сырьем, капиталом, валютой, а организация, упорядочение, унификация рынков сырья, капитала и валюты. С помощью биржевого механизма обеспечивается спрос на сырье, который прямо не связан с его использованием. Специфический биржевой спрос и предложение осуществляют биржевые спекулянты.

Задачами биржевой торговли являются:

- организация свободного процесса товарного обращения

- развитие конкуренции

- обеспечение сбалансированности спроса и предложения

- биржевые торговые площадки предоставляют гарантии исполнения сделок, реализуя принцип поставки против платежа

- перенос риска ценовых колебаний с участников рынка реального товара посредством механизма хеджирования

- выявление цены, то есть выявление точки зрения рынка на то, какова будет цена лежащего в основе фьючерсного контракта товара в момент наступления срока действия контракта

- повышение ликвидности и эффективности путем ускорения и упрощения совершения фьючерсных операций

К биржевым товарам принято относить стандартизированные товары массового производства, обладающие качественной однородностью, сопоставимостью базисных характеристик и взаимозаменяемостью партий. На биржах торгуют не только товарами, но и контрактами. Являясь механизмом, выявляющим реальное соотношение спроса и предложения, биржа может определять подлинную стоимость товара. В современной биржевой торговле значительное место занимают первичные сырьевые товары, такие, как зерновые и технические сельскохозяйственные культуры, нефтепродукты, лес, уголь, металлы. Биржевые цены на эти товары чутко реагируют на конъюнктуру рынка.

Особенности и преимущества работы на бирже:

- осуществляются на специальных торговых площадках

- ведутся по биржевым товарам, партиям, лотам

- в отсутствии товаров осуществляются по их описанию

- проводятся регулярно

- отличаются гласностью

- характеризуются свободным ценообразованием

- прямо не регулируются государством

- ведутся посредниками

- подчиняются единым правилам по совершению сделок, которые отражены в действующих законах и уставе биржи

- имеют специализацию

Биржа при заключении сделок является контрагентом для каждой сторон и гарантирует исполнение ими своих обязательств путем взимания с каждого участника торгов залоговых средств и проведения взаимозачета (клиринга) по результатам каждого торгового дня. Таким образом, и проигрыши, и выигрыши участников торгов рассчитываются ежедневно, что исключает риск невыполнения кем-либо из участников торгов своих обязательств.

Но кроме перечисленных функций у биржи, которая торгует срочными финансовыми инструментами, есть еще одна важная функция. Она является инструментом, с помощью которого участники торгов, желающие минимизировать или ликвидировать свой риск, за определенную плату переносят свой риск на тех, для кого он является приемлемым. Отметим, что для бирж, торгующих срочными контрактами, эта функция является основной.

Для того чтобы биржа могла максимально эффективно выполнять свою функцию, должны выполняться правила ведения торговли, фиксации и заключения сделок, обязательства контрагентов перед биржей и биржи перед контрагентами.

В самой общей постановке работа с фьючерсными контрактами выглядит следующим образом. Выполнив необходимые организационные формальности, оператор становится участником срочной торговли на фьючерсной бирже. Прежде чем быть допущенным к торгам, оператор перечисляет на свой счет в клиринговой палате биржи денежные средства, которые формируют его депозитную и вариационную маржу. После этого оператор становится полноправным участником биржевых торгов на срочные контракты.

В ходе торговой сессии участник торгов осуществляет сделки купли-продажи фьючерсных контрактов, стремясь купить их дешевле и продать дороже. В конце торгов по их результатам определяется котировочная цена, которая характеризует рыночную стоимость фьючерсных контрактов на текущий день. Если брокер удачно провел биржевую сессию, на его счет в клиринговой палате биржи начисляется прибыль. У тех брокеров, которые сыграли в этот день неудачно, денежные средства списываются со счетов. Таким образом, сумма доходов удачливых брокеров равна сумме расходов неудачников (за вычетом комиссионных в пользу биржи как организатора торгов).

Принятая биржей заявка поступает в торговую секцию операционного зала, проходя через приёмный пульт и регистратуру, и затем пересылается в биржевое кольцо. Биржей может проводиться предварительная фильтрация заказов на предмет отсева несоответствующих нормативным требованиям или заведомо нереальных. При достижении договорённости между брокером-продавцом и брокером-покупателем (в виде их устного согласия о взаимоприемлемости условий) маклер фиксирует сделку записью в регистрационной карте. Такая регистрация свидетельствует о том, что сделка заключена.

Приведённое описание торгов чрезвычайно упрощено в целях облегчения восприятия процесса в целом. Реальная процедура торга намного сложнее и разнообразнее. Порядок ведения во многом зависит от вида сделок, а также от установившихся на каждой бирже традиций, уровня оснащённости бирж площадями, помещениями, средствами передачи и отображения информации, вычислительной техникой. Возможны разнообразные ответвления от основной схемы и её вариации. В особенности сказанное относится к вновь возникающим, формирующимся биржам, функционирующим в условиях становления рыночных отношений.

В настоящее время известны две технологические процедуры биржевых аукционных торгов: голосовые торги и электронная система ведения торговли. Сейчас торги большей частью проходят в электронном виде с использованием специализированных программ. Брокеры в своих интересах или интересах клиентов выставляют в торговые системы заявки на покупку или продажу ценной бумаги (валюты, товара). Эти заявки удовлетворяются встречными заявками других торговцев. Биржа ведёт учет исполненных сделок, реализует, организует и гарантирует расчёты, обеспечивает механизм взаимодействия "поставки против платежа" (Delivery Versus Payment, DVP).

В биржевом кольце правит бал закон спроса и предложения, хотя он действует не совсем свободно. Цена складывается еще и в зависимости от индивидуальных позиций и оценок участников торга, в первую очередь брокеров-продавцов и брокеров-покупателей. Для фиксации и регистрации результатов сделок в структуре биржи выделяется регистрационное бюро (комитет). Основная функция его заключается в документальном закреплении текущей биржевой цены, на которую согласились обе стороны, участвующие в сделке. Для обеспечения денежных операций, сопутствующих сделке, требуемые расчеты проводит расчетная палата.

Биржевые операции - это операции, совершаемые на бирже с ценными бумагами или иными финансовыми активами, товарами. К биржевым операциям относятся: купля; продажа; листинг; делистинг; заключение опционных, форвардных и фьючерсных контрактов; котировка; залог; расчет; клиринг; консалтинг; хранение; поставка ценных бумаг.

Принципами биржевой работы выступают:

- Личное доверие между брокером и клиентом

- Гласность

- Регулярность

- Регулирование деятельности на основе жестких правил

Членами биржи могут быть представители брокерских фирм, дилеров, банков и ассоциаций. Члены биржи должны уплатить взнос в соответствии с ее уставом и могут иметь на бирже нескольких представителей. Члены биржи делятся на две категории:

- Совершающие сделки за свой счет и за счет клиента

- Заключающие сделки только за свой счет

Члены биржи обязаны принимать участие в общем собрании учредителей, уплачивать взносы и соблюдать устав биржи. Членами биржи могут быть не только граждане своей страны, но и иностранные граждане и организации (юридические лица), которым в законодательном порядке разрешено заниматься предпринимательской деятельностью. Однако не любой человек и не любая организация могут стать членами биржи. Для этого надо соответствовать требованиям её устава и иметь достаточный стартовый капитал, чтобы уплатить весьма крупный паевой взнос или купить почти столь же дорогое брокерское место на бирже. К тому же членом биржи можно стать только по решению биржевого совета.

Основными участниками биржевых торгов являются:

- дилеры, которые самостоятельно торгуют на свой страх и риск, используя собственные деньги

- брокеры, которые торгуют по поручению клиентов за комиссионное вознаграждение

- специалисты, которые занимаются анализом и проводят консультации

- маклеры, которые играют на рынке (спекуляцией на бирже могут заниматься и дилеры, и брокеры)

- организаторы торгов, которые обеспечивают осуществление биржевого процесса

- руководители биржи, которые отвечают за соблюдение действующего законодательства и правил работы биржи

- сотрудники аппарата биржи, которые технически сопровождают биржевую деятельность

Основными статьями дохода биржи являются:

- комиссионное вознаграждение, взимаемое с участников биржевых торгов, за каждый заказ, исполненный в биржевом зале

- плата за листинг (включение товаров, ценных бумаг в биржевой список)

- вступительные, ежегодные и целевые взносы членов биржи

- взносы на покрытие текущих убытков или на создание необходимых резервов

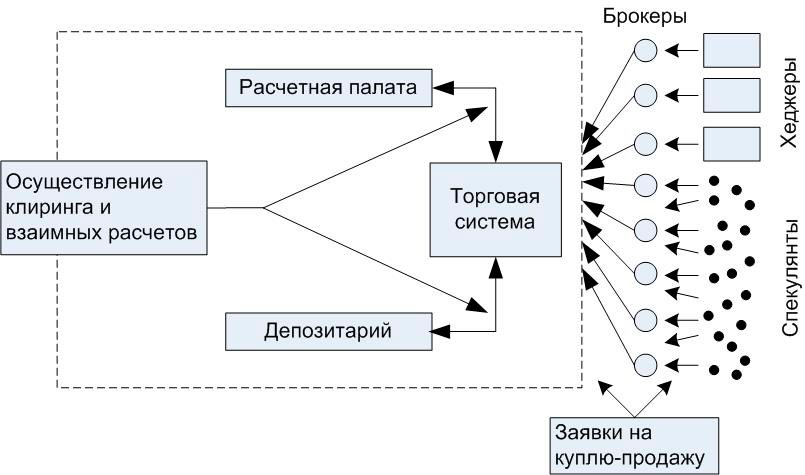

Для того чтобы биржа эффективно выполняла свои функции, минимизируя системные риски при заключении сделок, на ней должны функционировать:

- четкая торговая система, обеспечивающая фиксацию и заключение сделок

- эффективная служба определения и выполнения взаимных обязательств участников торгов и биржи, депозитарно-расчетная (депозитарно-клиринговая) палата

Структура рынка срочных контрактов представлена на рисунке ниже.

Современная товарная биржа - это рынок контрактов на поставку товара при относительно небольших размерах его реальных поставок. В настоящее время объектами биржевой торговли выступает примерно 70 видов продукции, на долю которых приходится около 30% международного товарооборота. Подавляющее число зарубежных фирм в настоящее время являются фьючерсными.

Виды бирж по признакам классификации

| Признак классификации | Виды бирж |

| Вид биржевого товара | Товарные, фондовые и валютные |

| Принцип организации | Государственные, частные и смешанные |

| Статус биржи | Акционерные общества, товарищества, ООО |

| Формы участия посетителей в биржевых торгах | Закрытые и открытые |

| Номенклатура товаров | Специализированные и универсальные |

| Вид биржевых сделок | Реального товара, фьючерсные (опционные) и смешанные |

| Характер деятельности | Коммерческие и некоммерческие |

| Сфера деятельности | Центральные, межрегиональные и местные |

| Место и роль в мировой торговле | Международные, региональные и национальные |

В принципе, все биржи мира имеют сходные организационные структуры. В структуру каждой биржи входят:

- ревизионная комиссия

- арбитражная комиссия

- котировальная комиссия

- маклериат

- расчетно-клиринговая палата (клиринговая палата)

- справочно-информационный отдел

- комиссия по приему членов

- бюро товарных экспертиз

- отделы рекламы, маркетинга, экономического анализа, внешних связей, консалтинга, технического обеспечения, административно-хозяйственный отдел

- комиссия по биржевой этике

- тарифно-транспортный отдел