Пример 2: Индивидуальные трейдеры

Для более детализированного обзора фьючерсной торговли, давайте проследим за опытом Джека, человека, который активно торгует акции, фьючерсы и управляем долгосрочными инвестициями.

Пример фиктивный, но реалистический для многих активных трейдеров. Для начала важно отметить, что во фьючерсной торговле легко быть инициатором как короткой позиции, продавая контракт, так и длинной позиции, покупая его. Трейдеры с бычьими настроениями покупают фьючерсные контракты, в то время как медведи - продают фьючерсные контракты.

Рыночное мнение

Джек проанализировал рынок и сделал вывод о том, что фондовый рынок будет падать. Он чувствует, что акции готовятся к ралли и видит лидеров этого падения. Фьючерс на E-mini S&P 500, один из семейства фондовых индексных продуктов CME, дающий индивидуальным трейдерам как Джек простой, очень ликвидный и относительно недорогой способ торговли, основанной на направлении движения индекса.

Для Джека имеет смысл торговать фьючерсами на E-mini. Вместо необходимости исследования относительно большого числа акций, он может торговать единственным контрактом, представляющим весь фондовый рынок. Джек может торговать контракты на E-mini S&P 500 почти 24 часа каждый день всю рабочую неделю. Джек ожидает рост S&P 500, таким образом, он хочет купить, или занять длинную позицию.

Джек готов к торговле, он будет торговать, используя онлайновый торговый терминал (также называемый front-end). Торговый терминал соединяется непосредственно с CME через брокерскую фирму. Программное обеспечение Джека дает возможность исполнять ордера, позволяет Джеку видеть 10 ближайших, от последней цены, лимитных ордера спроса и предложения, а также другую торговую информацию в режиме реального времени. Система CME Globex предоставляет всем рыночным участникам, крупным и мелким, одни и те же цены и торговую информацию. Это дает Джеку уверенность, что он конкурирует на едином игровом поле.

Front - End

Сетевое программное обеспечение, которое обеспечивает доступ к бирже и размещение торговых ордеров

Экран отображения ордеров

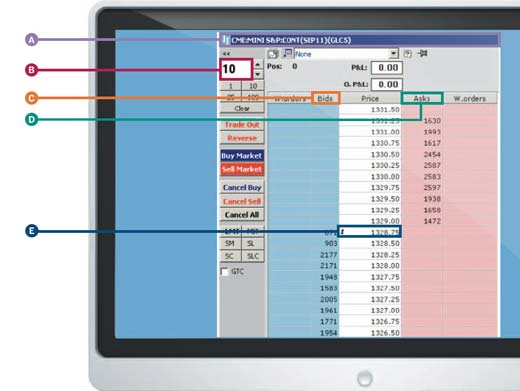

Давайте более пристально взглянем на торговлю Джека. Изображенный справа универсальный экран размещения ордеров ("стакан"). Фактические экраны размещения ордеров немного видоизменяется у каждого брокера, но в целом он выглядит одинаково у всех.

"А" - это поле показывает название фьючерсного контракта, который вы рассматриваете.

Каждый фьючерсный контракт имеет уникальный символ, который отличает его от других биржевых продуктов. Обозначение продукта также идентифицирует месяц и год его истечения (экспирацию). Для получения списка тикеров всех продуктов, посетите cmegroup.com

"В" - это поле используется, чтобы определить количество контрактов, которые вы хотите купить или продать.

Спецификация типов ордеров

Самый простой и обычный тип ордера - рыночный ордер. Когда Вы размещаете рыночный ордеры, Вы соглашаетесь или купить или продать по лучшей доступной цене. Ваша цель состоит в том, чтобы исполнить ордер как можно быстрее. Единственная информация, которую Вы должны знать: 1) названием торгуемого контракта, 2) количество контрактов, которое Вы хотите торговать, 3) покупать или продавать. Рыночные ордера исполняются автоматически по наиболее выгодной текущей цене и информация об исполнении ордеров немедленно отображается у вас в терминале.

"С" - этот столбец показывает цену и количество контрактов, которое потенциальные покупатели активно предлагают. Обратите внимание, что отображается только 10 ценовых уровней предложения.

Стоп ордер - это ордер на покупку, если рынок растет или будет выше указанной цены, или продать, если рынок падает или будет ниже указанной цены. Когда рынок достигает стопа, Ваш ордер исполняется как рыночный, это означает, что он будет выполнен немедленно по лучшей доступной цене. Стоп-ордера часто используются как часть риск- или мани-менеджмента для защиты прибыли или ограничения потерь. Например, трейдер в длинной позиции может разместить стоп-ордер ниже текущей рыночной цены. Тогда, если рынок будет двигаться вниз и достигнет цены стоп-ордера, ордер трейдера срабатывает и позиция будет закрыта, ограничивая дальнейшие потери.

Лимитные ордера - ордер по цене, которую Вы определяете заранее. Если Вы покупатель, ваша лимитная цена - самая высокая цена, которую Вы желаете заплатить. Если Вы - продавец, это самая низкая цена, по которой Вы желаете продать. Преимущество лимитных ордеров состоит в том, что Вы можете выставить цену, по которой получите контракт, если ордер будет исполнен. Однако, в отличие от рыночного ордера, размещение лимитного ордера не гарантирует, что он будет исполнен. Если рынок не достигает Вашей лимитной цены или если торговый объем низок на вашем ценовом уровне, то ордер может остаться неисполненным. Только 10 наилучших оферов или уровней спроса доступны для анализа. Величины спроса и предложения отображенная в этих столбцах и часто называются глубина рынка или книгой ордеров.

"D" - этот столбец показывает количество контрактов трейдеров, активно предлагаемых на продажу по цене, указанной слева.

"Е" - это поле показывает цену последней сделки.

Стоп-ордер

Ордер, который становится рыночным ордером, когда достигается указанный ценовой уровень. Селл-стоп размещается ниже рынка; бай-стоп - выше рынка. Иногда такой ордер называют стоп-лосс ордером.

Лимитный ордер

Ордер, который позволяет покупателю выставить максимальную цену, чтобы заплатить и продавцу - минимальную цену, чтобы принять ордер. Лимитный ордер остается в книге ордеров до тех пор, пока не выполнится, отменится или истечет.

Ценовое движение

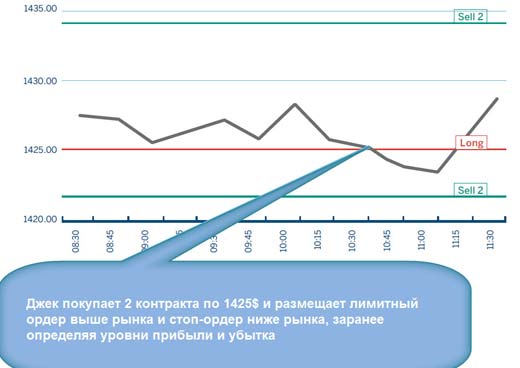

Джек купил два контракта E-mini S&P 500. Теперь он будет контролировать свою позицию. В дополнение к этому, Джек разместит лимитный ордер выше рынка, чтобы взять прибыль, если рынок будет расти и стоп-лосс - ниже, если рынок будет двигаться против него.

Джек контролирует свою позицию и наблюдает за колебаниями рынка. Цены постоянно изменяются в ответ на различные факторы - от погоды до социальной и политической ситуации. Экономические отчеты и монетарная политика могут также оказывать воздействие на цену. Фьючерсные рынки непрерывно устанавливают цену через процесс, подобный тому аукциону. Это называется ценообразованием. Цены, которые слишком низки, стимулируют покупки, которые поднимают цену. Цены, которые слишком высоки, стимулируют продажи, которые двигаются цены вниз.

Выход из рынка

Джек вошел в рынок длинной позицией, думая о том, что цена фьючерсного контракта на S&P 500 повысится. У него есть три способа выйти из рынка:

Обратная (офсетная) сделка

Обратная сделка является самой простой и самой обычной сделкой для Джека. Он вошел в рынок, покупая два фьючерсных контракта на E-mini S&P 500, таким образом, он может выйти из позиции, продав два контракта. Если бы он вошел в рынок, продав два контракта, то он бы закрыл продажу покупкой двух контрактов. Чтобы ограничить риск, удерживая позиции ночью, многие индивидуальные трейдеры выходят из своих позиций и спокойно едут домой в конец торгового дня.

Роллирование (перенос) позиции

У всех фьючерсных контрактов есть дата истечения (экспирации). Долгосрочные трейдеры, которые не хотят терять свои рыночные позиции, когда текущий контракт истекает, могут перенести или роллировать позицию на новый контракт. В нашем примере, если Джек пожелает остаться в длинной позиции по E-mini S&P 500 с истечением в декабре, он может одновременно продать декабрьский контракт и купить следующий мартовский контракт. Таким образом, Джек закрывает позицию в декабрьском контракте и открывает эквивалентную длинную позицию в мартовском контракте.

Удержание позиции до экпирации

У всех фьючерсных контрактов есть дата истечения. У Джека есть возможность удерживать контракты, пока они не истекут. Однако имеются определенные особенности. Некоторые контракты требуют физической поставки товара. Другие, такие как E-mini S&P 500, просто являются расчетными. Каждый фьючерсный контракт имеет дату последнего дня торговли перед истечением. Инвесторы должны обращать внимание на эту дату, потому что при приближении этой даты ликвидность будет медленно падать, так как трейдеры начинают роллировать свои позиции на следующий доступный контракт.

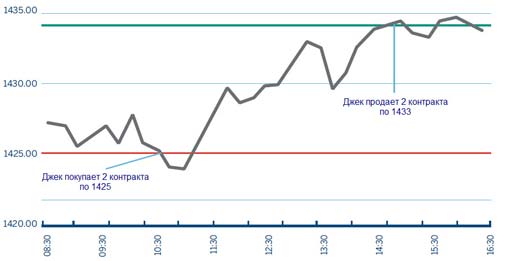

Вычисление прибыли и убытков

Как внутридневного трейдера, цель Джека заключается в том, чтобы закончить день с прибылью, без потерь. Следовательно, он решает закрыть его позицию, продавая два контракта. Если E-mini 500 S&P повысился на 8 пунктов после покупки, то как изменится его счет после продажи? E-mini S&P 500 повысился на 8 пунктов, что составляет 32 тика. Так как один тик эквивалентен 12.50 $, то каждый контракт, который удерживает Джек, увеличился в цене на 400 $. Джек удерживает два контракта, таким образом полный эффект его дневного P&L (Profit&Loss, прибыль и убыток) будет +$800. Пока Джек не выйдет из позиции, каждый тик вверх или вниз изменяет на 12.50 $ стоимость удерживаемого контракта. Но если бы Джек продал два контракта вместо покупки, то он потерял бы 800 $.

Контракт на E-mini S&P 500

- Изменение в цене = 8 пунктам или 32 тикам (1 пункт = 4 тикам)

- Значение 1 тика: 12.50 $

- Изменение в P&L: 32 x 12.50 $ = 400 $ за контракт

- Начальная позиция Джека - 2 контракта

- Итоговый результат: 400 $ x 2 = 800 $