Перед тем, как определиться с понятием "дельты", необходимо вернуться к первичным данных представленным на бирже.

Для того, чтобы определять события, происходящие на бирже в первую очередь вернемся к первичным данным. Рассмотрим весь процесс совершения сделки. Основная задача биржи, как посредника в торгах, на самом деле, очень простая - свести покупателя и продавца актива. Ордера отрабатываются в порядке очереди, согласно их поступлению. Таким образом, при наличии биржевого терминала можно увидеть спрос и предложение благодаря биржевому стакану (DOM). Как правило, это отложенные лимит заявки на 5-10 пунктов выше и ниже цены. К слову о цене: в любой момент времени биржа предоставляет цену покупки и продажи актива. Купить актив можно по цене покупки (ask price), продать соответственно - по цене продажи (bid price). Текущая цена, она же последняя цена - это цена последней заключенной биржевой сделки.

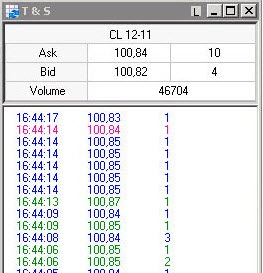

Каждую секунду на бирже могут происходить десятки, а иногда и сотни операций по купле продаже актива, по этому за единицу биржевой информации принято считать факт одной сделки - данный случай определяется термином "тик". Именно тик за тиком происходит формирование, привычной для нас, ценовой шкалы во времени. Тик содержит в себе информацию о том, по какой цене была сделана сделка, в какое время и какой объем был сделки. Дополнительно можно узнать тип ордера - то есть, был ли исполнен ордер по цене ask или по цене bid. Так как в сделке всегда есть два участника, то тип ордера определяется исходя из сделки того участника, которых входил по рынку (отложенный ордер является контрагентом данной сделки).

Лента (time & sales) - это отчет по каждому тику в порядке очереди его исполнения, где указана цена, объем, время и тип сделки. Многие трейдеры до сих пор используют ленту, как подсказку в поиске крупного игрока, однако, в последнее время, за счет увеличения ликвидности и алгоритмического трейдинга скорость ленты стала настолько высока, что визуально ее рассмотреть и правильно интерпретировать уже не представляется возможным, и вообще-то, в трейдерских кругах чтение быстрой ленты считается небезопасным, для зрения, занятием.

С появлением новых технологий и вычислительных мощностей, детальное изучение ленты постепенно переходит в область изучения кластеров. Кластер объема - это, по сути, агрегированное значение объема в рамках расчетного периода. Проще говоря, это сумма всех количественных данных (объем) по каждой цене за определенное время.

В нашем же случае, с целью понимания первопричин, был уже затронут термин "тип" сделки, по этому можно предметно сказать, что объем за период - это сумма объемов прошедших по цене ask и по цене bid за этот же период.

Объем = АСК + БИД

Данная формула абстрактна от временного периода, по этому, чтобы говорить на одном языке, когда мы будет использовать эти термины надо подразумевать, что речь идет о сумме определенного типа сделок за определенный временной период.

АСК - это транслитерированный перевод от слова ASK, но под этим термином, мы будем подразумевать тот тип сделки, в которой объемы всех сделок прошел по цене ask.

БИД - объемы прошедшие по цене bid

Основная ценность биржевой информации является ее достоверность вне зависимости от внешнего представления.

Возьмите скользящую среднюю (Moving Average - индикатор) любого периода и поместите ее на ценовых графиках 5-ти минутного и часового таймфрейма. Вы обнаружите, что одна и та же средняя (МА) на разных периодах дает абсолютно разные и практически некоррелированные между собой значения.

В случае же с биржевой информацией, если по определенной цене "х" было проторговано 1500 контрактов, то абсолютно без разницы, с какой стороны смотреть на график. Данная информация меняться не будет. Ценность биржевой информации заключается в том, что она первична, не меняется исторически, и не может трактоваться в двух вариантах в зависимости от того, как графически будет представлен график цены.

Итак, возвращаясь к слову "Дельта" уже становится понятно, что речь идет о разнице между двумя значениями. Так и есть биржевая дельта это разница объема АСК и объема БИД.

Дельта = АСК - БИД

Есть некоторые интерпретации дельты, одна из которых, например, основывается на расположении тиков, и по сути уже является математически расчетной величиной, по этому вариант расчета Дельта = Аск - бид, считается на наш взгляд наиболее приемлемым, так как данный подход больше всего приближен к первичной биржевой информации.

Какое преимущество дает дельта?

Из формулы вытекает, что дельта это разница между суммарным объемом рыночных участников, которые продают или покупают актив. Дельта в моменте отражается фактическую разницу разнонаправленного объема и, собственно, как и сам (совокупный) объем является после этого исторической величиной. Соответственно анализ дельты, как показателя рыночной активности, может быть не менее разнообразен, чем количество теорий торговли по объему.

В настоящее время возможности рядового трейдера не дают возможность получать биржевую информацию, а даже при наличии таковой, не всегда есть под рукой нужные индикаторы, которые позволили бы увидеть и использовать преимущества дельту. Именно из-за этого факта на сегодняшний день практически отсутствует информация о торговых преимуществах дельты, и даже наоборот, многие "профи" по объемам, которые даже толком не разобрались в дельте, уже пытаются доказать, что дельта неэффективна, не имеет преимущества и тому подобное, при этом на вопрос о наличии собственной статистики по дельте, подобным "профи" ничего не остается, кроме как пожать плечами и уйти от ответа. (Откровенно говоря, на собственном опыте убеждался не раз, что профессиональность многих "форумных профи в использовании объемов" тоже величина "не доказанная")

Без лишней иронии отметим, что наиболее доступная на сегодняшний день, платформа, которая визуализирует дельту, является наша разработка - ClusterDelta.

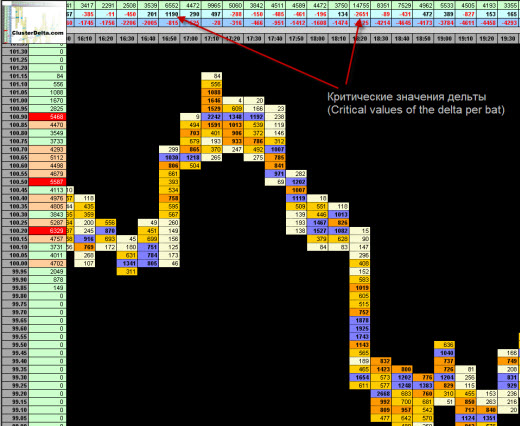

С точки зрения анализа дельты стоит отметить некоторые паттерны: взаимосвязь цены и дельты, крупная точечная дельта, дивергенция цены и дельты. В общем, все особенности торговых преимуществ по дельте сводится к тому, что график дельты сопровождает график цены и в случае отклонений, дивергенций или выбросов дельты наступает событийный момент, который интерпретирует возможное поведение цены.

Дельта в рамках своего временного периода имеет, грубо говоря, градации: умеренное значение, нормальное значение и критическое значение (имеется ввиду абсолютные значения дельты за бар со знаком дельты соответствующим тренду)

Критическое значение, как правило, идет вместе со шпилькой объема и говорит о признаках окончания тренда. Умеренное значение, как правило, идет во флете и ничего толком кроме флета не означает, нормальное значение дельты обычно сопровождает движение цены по тренду. Надо отметить, что когда идет просто обвал цены (или рост) из ничего или на базе какого-то фундамента (то есть в период нетехничности рынка), то дельта (и объемы) ничего особо не покажут в моменте.

С точки зрения полезности дельты имеет смысл рассматривать, когда дельта во флете начинает переходить из умеренной градации в нормальную. Таким образом, впоследствии, визуально будет видно, что дельта опережает цену. Но тут очень скользкая грань до критических значений, которые, по сути, заканчивают импульс.

Самое главное, - дельта не является элементом, который может использоваться самостоятельно. Все сигналы, которые дает дельта, должны использоваться в синтезе с другими торговыми элементами с целью принятия окончательного взвешенного решения согласно торговой системе и торговому плану.

Вместо резюме: значение дельты - это текущее настроение рынка, участники которого в данный момент времени преимущественно или покупают актив, или продают его.