Основа данного направления - это выявление продаж либо покупок профессиональных крупных трейдеров и специалистов, которые чаще правы и имеют больше доступной и качественной рыночной информации.

Как только мы поймем куда открылся специалист или крупный оператор мы, не раздумывая, продублируем его сделку. Все что нужно, так это обычная доступная почти везде гистограмма объемов снизу, и, конечно же, упорство в практике.

К сожалению достойной литературы на русском языке практически нет, все пока только на английском, но у нас в библиотеке имеется перевод книги Тома Вильямса "Необъявленные тайны рынка акций", в которой рассмотрены базовые моменты теории и практики ВСА.

Что мы анализируем?

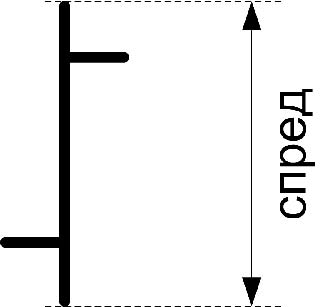

- Спред - диапазон бара от верхушки до низа

- Закрытие (в классике смотрят только на закрытие, но открытие бара не менее важный элемент анализа)

- Объем на гистограмме внизу в связке со спредом и закрытием бара

- Фон - это все то, что происходило с объемом и спредами в недавнем прошлом

Теперь давайте по порядку

Спред - расстояние между хаем и лоу бара

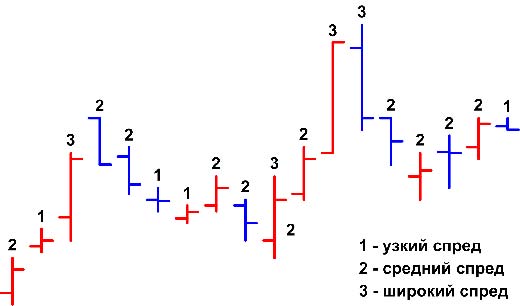

Спред делится на 3 категории:

- Широкий

- Узкий

- Средний

Ширина спреда показывает волатильность за определенный промежуток времени. С точки зрения поведенческого трейдинга, ширина спреда дает нам возможность понять, насколько активно велась торговля в этот период времени.

Размер соотносится с предыдущими 20-30 барами.

Делается это на глаз, но поверьте, это вполне объективно, если сомневаетесь, то можете воспользоваться индикаторами, которые показывают относительную величину спреда бара. Но, конечно, было бы лучше, если Вы научитесь "на глаз" видеть все бары и идентифицировать паттерны ВСА. На самом деле, это достаточно просто и при недолгой практике Вы научитесь быстро.

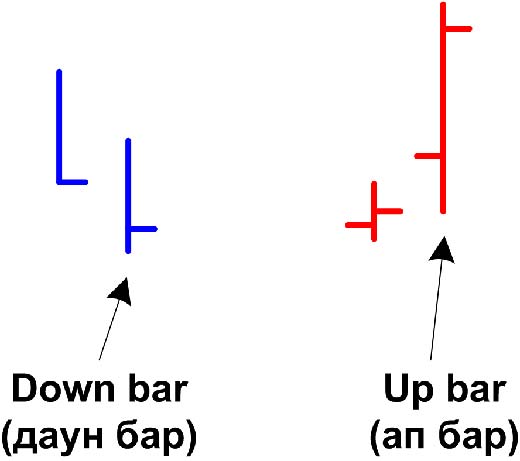

Бары классифицируют на down bar и up bar, немного не похоже на классическое понимание.

- Down bar: бар, закрытие которого ниже закрытия предыдущего бара

- Up bar: бар, закрытие которого выше закрытия предыдущего бара

В каждом баре проводится анализ цены закрытия относительно диапазона бара. То есть бар делится условно на три части. В ВСА важно в какой из трети бара было его закрытие:

- в верхней трети бара

- в средней части

- в нижней трети бара

Цена закрытия дает нам сигнал о том, как изменились настроения трейдеров.

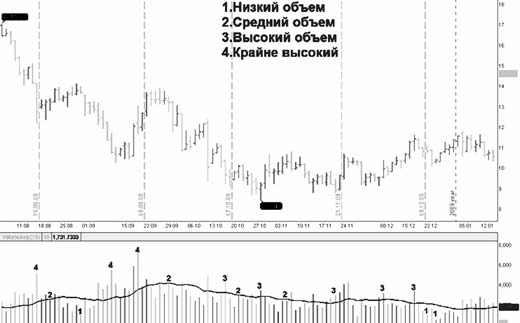

Объем смотрится на каждом баре и делится на:

- Низкий

- Средний

- Высокий

- Крайне высокий

Снова стоит вопрос о том, как определить величину объема? Ответ прост - относительно объемов других баров. Делается двумя способами: на глаз и с помощью индикаторов.

Суть ВСА сводится к трем основным принципам:

- Соотношение предложения и спроса

- Причина - эффект

- Усилие - результат

Логика каждого принципа проста. Это элементарные базовые рыночные принципы, которые должен знать каждый уважающий себя трейдер. Понимая эти принципы, Вы сможете легко ориентироваться на любом рынке, включая реальную жизнь.

- С этим принципом, надеюсь большинство знакомо из курса экономической теории. Формально объем спроса и предложения совпадают на рынке, иначе бы заявки не выполнялись. Задачей ВСА является определение спроса/предложения крупных игроков, которые реально могут двигать рынок, и следование за ними. Чем больший спрос будет на рынке, тем быстрее будут исполняться заявки по более низким ценам, и рынок будет расти. Большой объем предложения будет давить на рынок сверху вниз. Предложения в этом случае будут являться продажами. Чем больше людей продают, тем больше давление на рынок. Соответственно, мы получаем медвежьи настроения.

- Любое движение (эффект) обычно вызвано большим объемом от "умных денег" (причиной). Если нет объема (поддержки от умных денег), значит, движение не будет долго поддержано, но в этом случае нужно конечно учитывать фон, что было не за долго до этого, ведь акция может идти по инерции от сильного объема, который был сравнительно недавно. Здесь не всегда действует классическое правило расхождения объема и цены, и что истинность пробития всегда подтверждается объемом. В данной методике, более логичный и глубокий анализ ситуации, нежели обычные дивергенции.

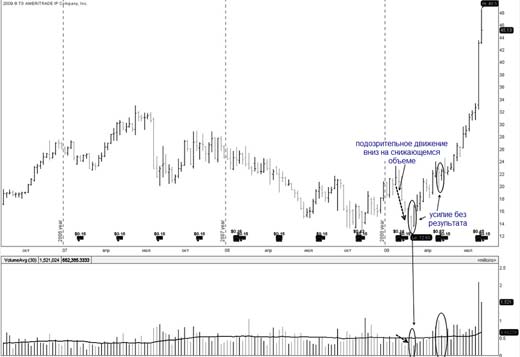

- Если есть усилие - большой спрос (предложение со стороны "умных денег") значит должен быть результат, если этого результата нет, либо он противоположный логике, значит либо нас в данный момент обманывает зрение, либо что-то скрывают (не все объемы могут проходить через биржу). Но не беспокойтесь, если они что-то скрыли, то мы четко знаем ЧТО:.КАК? А очень просто, для этого нужно понять, что нам нужно знать - это куда пойдет цена. Варианта всего два -либо вверх, либо вниз. Логика младенца, которому показывают пустую правую ладонь и спрашивают: "в какой руке спрятан леденец?" Если нам показали, что движение вверх не пойдет, то значит, оно пойдет вниз (пытались скрыть в одной руке информацию что пойдем вниз).

Методика изучения ВСА строится на следующих моделях:

- бары (спред, цена закрытия, объем)

- фигуры (конструкции из нескольких баров)

- фазы (состоят из баров и фигуры)

По сути дела в ВСА необходимо уметь видеть либо силу рынка, либо его слабость. Сила рынка означает, что рынок поддерживается, и на нём царят бычьи настроения. Слабость - медвежьи настроения, и соответственно, нужно готовиться к продажам, либо быть вне рынка.

Паттерны баров

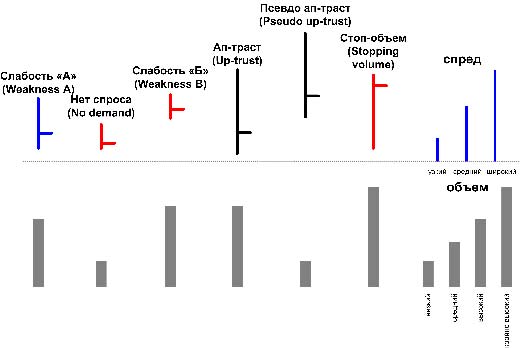

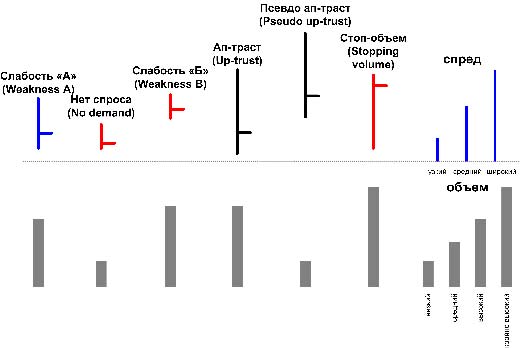

Так выглядят признаки слабости:

Слабость "А" (Weakness "A")

- даун-бар (обозначен красным, закрытие ниже, чем закрытие предыдущего бара)

- высокий объем

- средний спред

- закрытие в нижней трети бара, либо на низине

Нет спроса (No demand)

- ап-бар (предполагается, что он закрылся выше, чем закрытие предыдущего бара)

- низкий объем (прежде всего, нужно сравнить с предыдущим баром, он должен быть ниже)

- узкий спред

- закрытие в нижней трети либо на низине

- на фоне уже должны были появиться первые признаки слабости

- хороший признак во время отката на нисходящем тренде

Слабость "Б" (Weakness "В")

- ап-бар

- высокий либо очень высокий объем (чем выше, тем сильнее признак)

- узкий или очень узкий спред (чем уже, тем сильнее признак)

- закрытие в нижней трети либо в середине (чем ниже, закрытие тем лучше)

- на фоне должны быть другие признаки слабости, либо ждать подтверждений, так как это более слабый сигнал, нежели "Слабость "А"

Ап-траст (Up-trust)

- это может быть как ап-бар, так и даун-бар

- главное условие, которое должно быть выполнено - это обновление предыдущей локальной вершинки, такой бар должен в итоге оказаться на вершинке как-либо волны

- спред должен быть очень широким (чем шире, тем сильнее сигнал)

- закрытие должно быть в нижней трети (чем ниже, тем сильнее сигнал)

- объем высокий или крайне высокий

Псевдо ап-траст (Pseudo Up-trust)

- это может быть как ап-бар, так и даун-бар

- главное условие как и у обычного ап-траста, должна быть обновлена локальная вершинка, чем выше временной уровень обновленной вершинки, тем сильнее признак слабости

- спред должен быть очень широким

- закрытие должно быть в нижней трети

- объем низкий

- этот признак менее эффективный, нежели обычный ап-траст с высоким объемом, требует подтверждение следующим баром

Стоп-объем (Stopping Volume)

- ап-бар

- широкий спред

- ключевой элемент: КРАЙНЕ высокий объем (самый высокий за последние 20-30 баров)

- необходимо ждать подтверждение, как правило, движение после этого признака еще немного продолжается по инерции, хотя предложение уже начинает поглощать спрос.

Признаки силы рынка

Cила "А" (Strength "A")

- ап-бар

- средний спред (может быть широкий, но не крайне широкий)

- объем выше среднего или высокий (обязательно больше предыдущего бара), НО не КРАЙНЕ высокий, потому что это может говорить о поглощении спроса

- закрытие в верхней трети бара (чем выше, тем лучше)

Сила "Б" (Strеngth "B")

- даун-бар

- узкий спред (может быть очень узким)

- закрытие в верхней трети (принимается даже при закрытии на середине, но вы должны помнить, что чем выше закрытие в этом типе бара, тем сильнее сигнал)

- высокий объем

- на фоне должны быть другие признаки силы, либо необходимо увидеть подтверждение, так как это менее сильный сигнал, нежели "Сила "А"

Отсутствие предложения (no supply)

- даун-бар

- узкий спред (может быть средним, но не больше)

- низкий объем

- закрытие в нижней трети (может быть середине или же верхней трети)

- на фоне должны быть дополнительные признаки силы

- сильный сигнал на откате восходящего движения, означает скорое окончание отката и продолжение тренда.

Паттерны фигур

Теперь давайте разберем более сложные конструкции - фигуры, состоящие из кирпичиков-паттернов представленных выше.

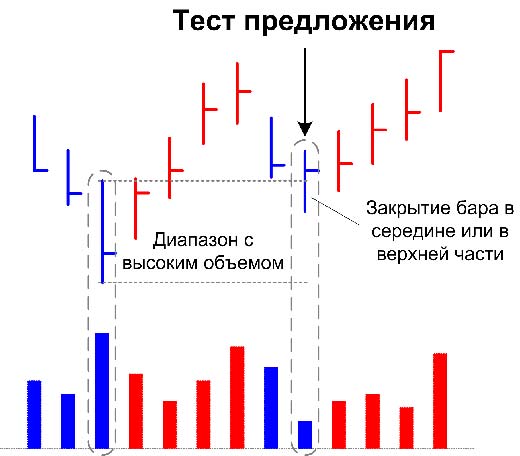

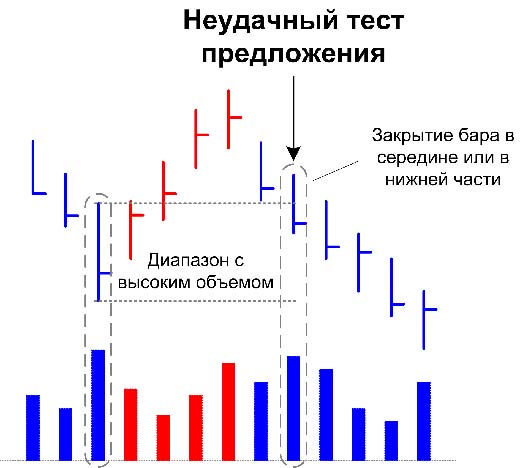

Тест

Логика такая: "умные деньги накопили достаточное количество акций (контрактов), но им необходимо убедиться, есть ли еще на рынке предложение, которое, возможно, будет в будущем выступать как сопротивление для нормального восходящего движения. И операторы резко понижают рынок в область, где в прошлом (здесь очень важен фон) были бары с высоким объемом. Таким движением "умники" скидывают нервных игроков, и устраняют препятствия для дальнейшего движнеия. Если же операторы видят, что слабых игроков не осталось на рынке (видно как низкий объем на тестовом баре), после этого, как правило, начинается сильное движение вверх, и как результат тест оказывается удачным.

Если же появляется предложение, толпа продолжает продавать, то цену гонят дальше до тех пор, пока не вытрясут максимально - неудачный тест.

Удачный и неудачный тест спроса выглядит аналогичным образом, но с той лишь разницей, что крупные игроки задумали нисходящее движение и проверяют рынок на покупателей. Если покупатели много, то тест будет неудачным.

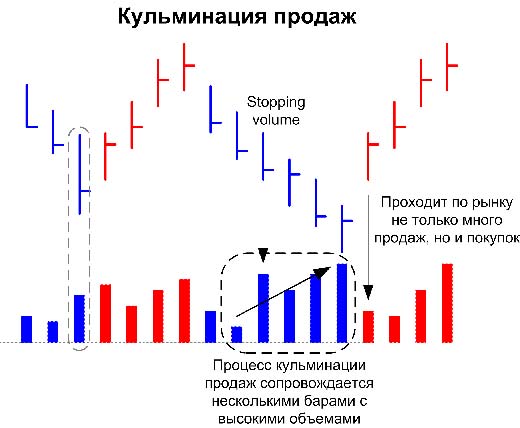

Кульминация продаж (selling climax)

Характеризуется постепенным увеличением объема в конце тренда, когда уже значительная часть нисходящего движения пройдена, при этом общий рост объемов получается очень большим за длительную историю. Во время образования кульминации возможно появление одного или даже несколько баров stopping volume.

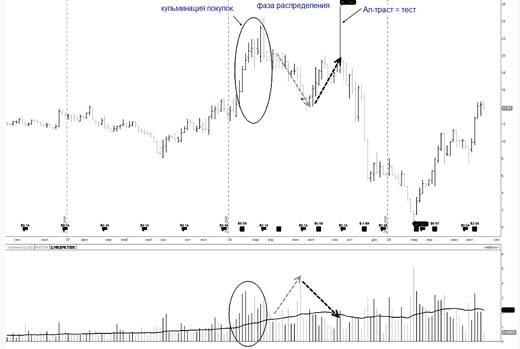

Кульминация покупок (buying climax)

Модель подобна вышеописанной, только здесь все наоборот. Появляется после продолжительного движения вверх. Характеризуется постепенным увеличением объемов на ап-барах, причем обычно бары постепенно уменьшают спред, что говорит о появлении большого предложения именно от операторов рынка. Во время этой модели может появляться один или несколько баров stopping volume.

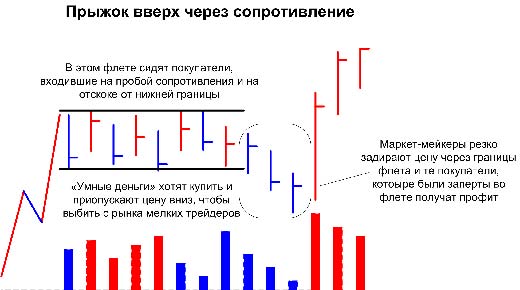

Pushing Up through Resistance (прыжок вверх через сопротивление)

Обычно возникает во время флетов, перерывов, откатах от тренда, и часто в фазе re-accumulation (дополнительного накопления, см. ниже) перед продолжением тренда вверх.

Логика немного запутанная, но вскоре вы разберетесь.

Дело в том что, маркетмейкеры часто толкают рынок не только за счет своих покупок, но и за счет покупок толпы и ПРОВОЦИРОВАНИЯ удержания старых длинных позиций.

В этой фигуре необходимо увидеть рейнж, в фазе отката от тренда, и желательно в этом рейнже выделить еще более узкий флет, как бы базу. Либо выявить длительную базу поход после этой базы вниз (против тренда) и на резком проскоке одним-двумя барами от нижней точки через эту базу как раз будет сильным сигналом о серьезном продолжении тренда.

Когда толпу зажимают во флете, такой эффект еще называется ловушкой трейдеров. Наверно, у всех были минусовые позиции, да еще и без выставленных стоп-ордеров. Как вы при этом себя чувствовали? Естественно, не очень хорошо. Данный паттерн показывает на практике тот случай, когда крупные игроки заинтересованы в том, чтобы публика держала акции (контракты) на руках. Ведь, по идее, можно просто всех скинуть и скупить появившееся предложение. Видимо, крупные игроки не настолько бывают сильными, что могут поглотить все рыночное предложение. Они используют тонкие психологические трюки. Немного снижают цену, но не доводят её до массовых закрытий. А далее резко скупают всё по рынку и цена выстреливает вверх. Уже разочаровавшиеся трейдеры видят это и, наверно, впадают в состояние эйфории. Почти признанный убыток превращается на глазах в прибыль! Вот еще немножко и цена пойдет дальше. Закрывать еще рано. Все сидят в ожидании дальнейшего продолжения движения. Многие начинают докупать. Вот им-то и продают умные игроки и выходят из рынка с профитом.

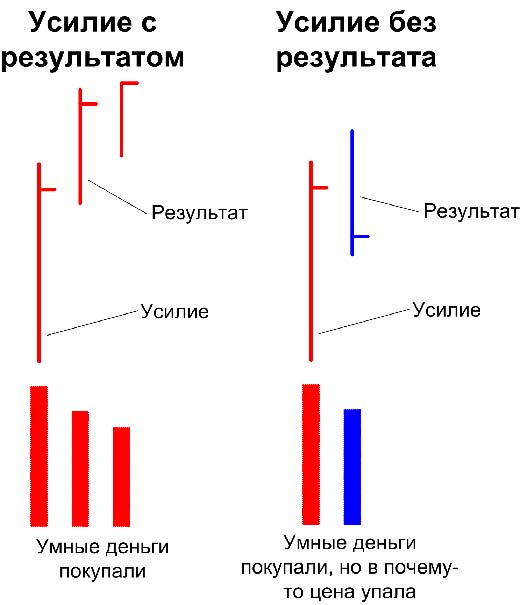

Effort with results (усилие с результатом)

Это один из основных законов ВСА. Он проявляется во множестве вариантов рыночных фигур. Приведем простейшие, которые помогут вам понять логику.

Допустим был большой объем на ап-баре с закрытием в верхней трети и после этого следующий бар идет вверх и закрывается так же в верхней трети, значит на первом ап-баре с большим объемом были именно покупки, и именно "умных денег". Значит усилие (в виде объема и среднего/широкого спреда с закрытием в верхней трети) было РЕЗУЛЬТАТИВНЫМ, рынок показал результат. Что это значит? То, что в первом баре были покупки серьезных людей знающих, куда пойдет рынок, либо двигающих его.

Допустим был большой объем на ап-баре и после этого следующий бар идет вниз до основания первого бара и закрывается в нижней трети, то задайте себе один вопрос - если умные деньги покупали, то почему пошло вниз? Или "умные деньги" не такие уж и умные? Ответ очевиден, если идем вниз, значит, на первом ап-баре крупные игроки ПРОДАВАЛИ. Тогда говорят что было усилие без результата.

Аналогичным образом дело обстоит при продажах, то есть при движении вниз. Такой паттерн называют усилием вниз с результатом. Если же "умники" покупали, то после бара вниз идет бар вверх, и тогда паттерн носит название усилие вниз без результата.

Немного подумайте и поймете, что рынок прост, и к нему так же применимо избитое жизненное правило:

"Все тайное рано или поздно становиться явным:"

В чтении рынка по закону "усилие против результата" есть очень важный нюанс, нужно оценивать картину в целом, такие модели могут быть и в виде трех баров, а так же в виде одного. Возьмите, например, ап-траст с большим объемом: был большой спред (значит ходили вверх хорошо), обновили вершинку, был большой объем, НО тогда почему бар закрылся в нижней трети? Или же возьмите Слабость "В", если на восходящем тренде был большие продажи, то почему спред узкий? Да еще и бар закрыли на середине? На этом основан весь ВСА, когда вы что-то видите, то каждый раз должны себя спрашивать: "почему это произошло?", "кто продавал?", "кто покупал?", "в каком месте и когда купил?" и так далее. Это и есть настоящее чтение рынка.

Рыночные фазы

Рынок состоит из трех фаз:

- накопление

- тренд

- распределение

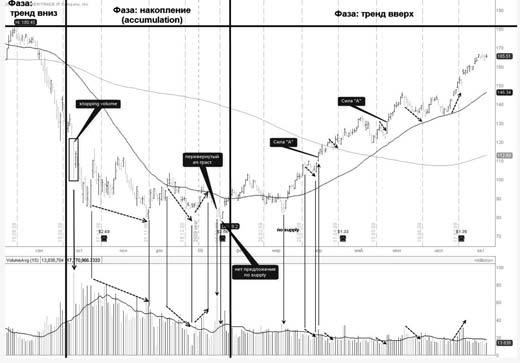

Накопление - аккумуляция акций в руках сильных держателей.

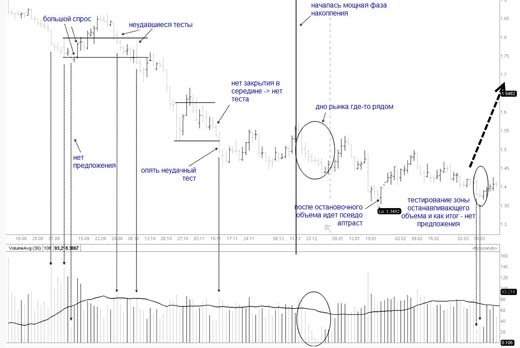

Накопление происходит обычно в конце даун-тренда, каждый раз механизм и причины одинаковые - "умные деньги" постепенно входят в рынок и скупают по все более низким ценам у публики, но при этом графическая форма этого процесса может быть разной.

Начинается эта фаза, как правило, с останавливающего объема (stopping volume) на даун-баре (первый признак силы). Но при этом обычно движение имеет свойство продолжаться, но не значительно. Далее, очень часто, появляется так называемый паттерн "кульминация продаж" (selling climax), при этом кульминация продаж не обязательный критерий для окончания тренда вниз, и является часто лишь началом фазы накопления, однако вполне возможен разворот после stopping volume (обычно, чем больше таймфрейм и уровень тренда, тем чаще фаза накопления будет проявляться в виде selling climax.

Теперь вернемся к "stopping volume". Чем выше будет закрытие бара останавливающего объема, тем больше вероятность скорейшего разворота, чем ниже закрытие бара, тем меньше силы и глубже продолжится движение вниз.

Логика фазы накопления проста.

Умные деньги - это, как правило, большие деньги, а что бы большие деньги без труда ввести в рынок (на покупку) необходимо:

- Время: за короткий промежуток времени невозможно найти много продавцов.

- Сильное движение вниз, и медвежий публичный настрой (новости обычно очень плохие в это время)

То есть операторам нужно, что бы публика больше всего на свете мечтала избавиться от своих "слабых" активов.

Если же оператор начнет вводить большие деньги на движении вверх, то он может сильно повысить цену против своей покупки, по сути, его покупка будет очень быстро двигать цену вверх, это не очень выгодно.

Именно поэтому так плохо работают стратегии анализа объема на основе банальной дивергенции/конвергенции объема и цены. Потому что во время останавливающего объема им поступает сигнал, что пробитие истинное (сигнал на продажу), хотя чаще оно будет именно ложным.

Дальше происходит обычно 2-варианта.

1 Цена начинает двигаться вниз очень медленно барами с узкими спредами вниз и на понижающимся объеме, вплоть до того, пока не возникнет либо ап-траст, либо "отсутвие предложение"( no supply), либо "слабость В".

После этих признаков начинается разворот тренда, где уже можно начинать искать вход в рынок. Для большей надежности рекомендуется подождать теста в область останавливающего объема.

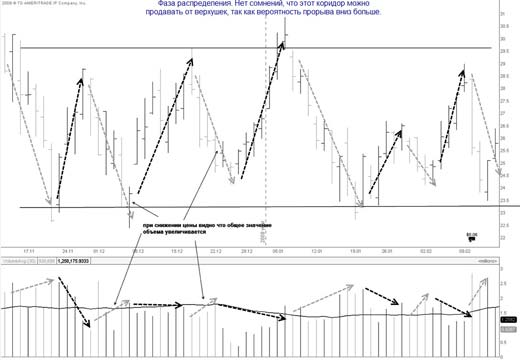

2 Цена начинает двигаться в рейндже (коридоре/флете), который может немного снижаться, давая ложные выбросы то вверх, то вниз. Сколько он продлится? Не известно: И вырваться он может в любую сторону, но мы сможем в течение флета понять в какую сторону с большей вероятностью, в какую с меньшей.

Самое главное здесь дифференцировать эту фазу с фазой распределения. Во время флета, на подходящих к нижней границе флета должно быть меньше объема, нежели на барах подходящих к верхней границе флета. А так же снизу должны быть признаки слабости типа "no supply", возможно даже псевдо реверс ап-трасты. Это и будет дифференциальными признаками фазы накопления.

После этого обычно рано или поздно происходит "тест" в зону крайнего высокообъемного бара, и затем резкий бар вверх на большом объеме широком спреде и закрытии сверху (Сила А) и начинается тренд вверх.

Тренд

В течение тренда операторы на откатах точно также могут доливаться устраивая подобные фазы дополнительного накопления (re-accumulation), поэтому после передышки тренд продолжается.. как правило это происходит в виде модели - Pushing down through support.

Во время этого тренда у нас возникает только один вопрос, когда новое пугающие движение против вас считать откатом (передышкой перед дальнейшем путем), а когда разворотом тренда.

На этот сложный вопрос так же можно ответить с большой долей вероятности.

Нужно:

- во-первых, посмотреть, нет ли признаков фазы распределения (если имеются, то лучше зафиксировать прибыль)

- во-вторых, изучать объемы нисходящего движения, на основе классического анализа гистограммы объемов, при каждом снижении объем должен в СРЕДНЕМ снижаться, при фазе подъема быть гораздо больше в ОБЩЕМ по барам.

Но если в частности представить идеализированную ситуацию, то каждый бар отката вниз будет на постепенно снижающемся объеме, а каждый бар повышения (после отката) на повышающимся объеме. Помните, что идеальные ситуации встречаются крайне редко.

Далее происходит окончание тренда в виде фазы распределения.

Распределение - переход акций от умных денег в руки слабых держателей.

Суть проста большой объем слабых активов можно загнать только публике, очень редко найдется глупый миллионер, который примет слабые акции от операторов. Поэтому операторы ждут хорошего движение вверх (хороших новостей) и продают/распределяют свои активы.

Все происходит по похожему принципу, но наоборот. Как правило, должен быть замечен очень высокий объем на ап-баре (stopping volume) после этого возможно 2 варианта, часто будет выявляться модель buying climax (кульминация продаж)

1 Цена начинает двигаться вверх, но очень медленно, на постепенно снижающимся объеме, каждый раз изматывая всех трейдеров ("пила"). Иногда могут даже резко приподняться, но объем должен быть ниже, чем на баре "stopping volume". После мы обязательно начнем находить несколько признаков слабости, таких как "отсутствие спроса", "слабость В", "слабость А", "ап-траст" и "псевдо ап-траст". Именно они послужат началом разворота, в зависимости от силы паттерна (о силе смотрите выше, при каких конфигурациях кто сильнее)

2 График входит в рейндж (может незначительно отклоняться вверх или вниз). Во флете будет очень сложно торговать, но нужно будет посмотреть, как он себя поведет. Прежде чем принимать решение, нужно провести дифференциальный анализ между накоплением и распределением, по тому же принципу, только наоборот. При подходе к верхней границе бары будут все с меньшим объемом, при подходе к нижней границе бары будут на возрастающих объемах. Очень важно перед походом вниз увидеть "тест", либо ап-траст или псевдо ап-траст. Как правило после них начинается сразу падение на большом объеме "слабость А".

Точно так же идет тренд вниз, по таким же (только обратным) критериям дифференцируется откат от разворота. Так же, возможно появление дополнительных фаз распределения (re-distribution), которые в некоторых случаях будут заканчиваться Pushing down through support (прыжок вниз через поддержку). Кстати, после обычного первого рейнджевого распределения так же возможна данная модель.

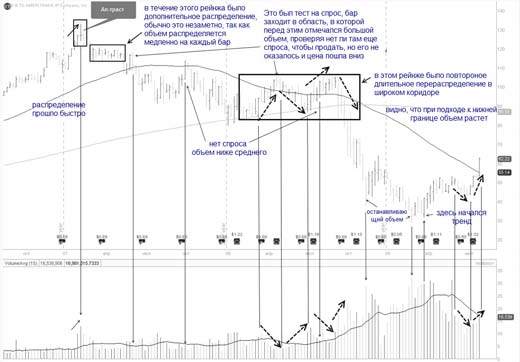

Теперь несколько картинок которые помогут на реальных примарах увидеть как это работает, после просмотра картинок можно прочесть еще раз или читать походу, почти всегда происходит одно и тоже, но меткий и дерзкий глаз всегда заметит что есть места когда бывают противоречия, и это нормально, ведь VSA не претендует на грааль, это всего лишь методика, точно так же требующая безукоризненного контроля риска и соблюдения ММ.

Отметим ключевые точки:

A) даун-бар на очень большом объеме для сбития стопов, реальный тест нервов для мелких трейдеров

D) нет спроса, подтверждает, что фаза распределения завершена, отметьте, что объем низок на этом баре

E) это похоже на тест, но объем немного выше и говорит нам, что предложение все еще присутствуе

I) нет спроса на ап-баре, объем низкий и он на том же самом уровне, что и бары C, D, указывая, что цены не будут проталкивать через старую вершину и это является медвежьим сигналом

J) это даун-бар, закрывающийся очень близко к открытию и смотрите на объем, он очень-очень низкий, есть немного продавцов

K) широкий спред вверх, закрывающийся на вершинах на растущем объеме, со следующим баром, вершина которого выше, чем в точке K, у старой вершины есть достаточно много продавцов, чтобы остановить движение

М) даун-бар со следующим ап-баром, объем весьма низок, таким образом, отсутствие давления предложений на продажу вниз указывает, что возможно бычье движение, если рынок достаточно силен

N) нет спроса

P) рынок растет на увеличивающемся объеме, он показывает вам, как "умные деньги" манипулируют толпой

R) предложение затопляет спрос, почему закрытие будет очень близко к открытию на увеличенном объеме? Ловятся стопы и вводится в заблуждение толпа, которая заходит в лонги, противоположная стратегия умных денег демонстрирует истинные намерения