Форекс (Forex, иногда FX, от англ. FOReign EXchange - валютный обмен) - рынок межбанковского обмена валют по свободным ценам (котировка формируется без ограничений или фиксированных значений). Обычно используется сочетание "рынок Форекс" (англ. Forex market, FX-market). Понятие "форекс" обычно используют при взаимном обмене валют, но не всего общего процесса валютных операций.

В 1976 году состоялась Ямайская конференция. В этом году весь мир перешел на плавающие свободно формирующиеся курсы национальных валют, а основной резервной валютой стал доллар США.

Лидеры развитых стран обозначили новые принципы формирования мировой валютной системы:

- отказ от использования золота в качестве средства покрытия дефицита при международных платежах

- переход на плавающие курсы, конвертируемость валют

- основные элементы новой системы - межгосударственные организации, регулирующие валютные отношения

- платежными средствами выступают национальные валюты государств

- главным механизмом, посредством которого осуществляются международные валютные операции, выступают коммерческие банки

Сразу же оговоримся, что форекс - это не биржа и к биржевой торговле он не имеет никакого отношения.

Операции на рынке Форекс по целям могут быть торговыми, спекулятивными, хеджирующими, регулирующими (валютные интервенции центробанков).

Это единственный в мире рынок, работающий круглосуточно, пять дней в неделю. Быстрое движение средств, низкая стоимость проводимых сделок, высокая ликвидность делает FOREX одним из самых привлекательных рынков для инвесторов.

Существенное отличие рынка FOREX от всех остальных рынков это то, что он не имеет какого-либо определенного места торговли. FOREX это огромная сеть валютных дилеров, соединенных между собой с помощью средств связи, рассредоточенных по всем ведущим мировым финансовым центрам и круглосуточно работающим как единый механизм. Торговля валютой осуществляется по телефону или через терминалы компьютеров - сделки совершаются одновременно в сотнях банках во всем мире.

Суть спекулятивной деятельности на рынке FOREX - это совершение операций по покупке и продаже валютных контрактов с целью получения прибыли за счет изменения во времени курсов валют.

Ежедневный оборот на рынке Форекс составлял в 2005-2006 годах, по разным оценкам, от 2 до 4 трлн долларов. Точных данных нет, так как это внебиржевой рынок, и нет требования обязательной регистрации и публикации данных о сделках.

Можно выделить ряд особенностей и существенных преимуществ рынка FOREX по сравнению с другими финансовыми рынками:

- прежде всего - свободная конвертация ведущих мировых валют

- практически 100%-я ликвидность любой сделки. Учитывая гигантский объем операций ежедневно и ежесекундно совершаемых на FOREX, здесь исключен случай, когда сделка не может быть совершена из-за отсутствия спроса (как это происходит в кризисных ситуациях на биржах акций и ценных бумаг)

Ликвидность (от лат. liquidus - жидкий, текучий) - экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной

- благодаря маржинальной системе торгов, широко распространенной на FOREX, участниками рынка могут быть и частные лица с относительно небольшими инвестициями

- широко развитая система интернет-трейдинга, насыщенность информационного пространства интернета позволяет получить доступ к текущей информации и валютным торгам на FOREX практически любому желающему из любой точки земного шара, где есть возможность подключения к интернету

- возможность осуществления операций купли-продажи валют в режиме реального времени, практически мгновенно реагируя на оперативную информацию об изменении состояния рынка или события

К валютам относятся, национальные денежные единицы, так и денежные единицы других государств. Все валюты, имеющиеся на рынке, так или иначе, котируются Центральными банками. Однако брокерами электронных торговых систем на FOREX, как правило, котируется значительно меньше валют, только основные (majors), и кросс-курсы основных валют.

Основные валюты (majors):

- USD - американский доллар (buck (бак), greenback (зеленая спинка))

- EUR - евро, международная европейская валюта

- GBP - английский фунт стерлингов STG (cable, стерлинг)

- CHF - швейцарский франк (swissie)

- JPY - японская йена

- CAD - канадский доллар

- AUD - австралийский доллар (aussie оси)

- NZD - новозеландский доллар

Основными участниками валютного рынка являются:

- Центральные банки. В их функцию входит управление государственными валютными резервами и обеспечение стабильности обменного курса. Для реализации этих задач могут проводиться как прямые валютные интервенции, так и косвенное влияние - через регулирование уровня ставки рефинансирования, нормативы резервирования и т.п.

- Коммерческие банки. Они проводят основной объём валютных операций. В банках держат счета другие участники рынка и осуществляют через них необходимые для своих целей конверсионные и депозитно-кредитные операции. В банках концентрируются совокупные потребности товарных и фондовых рынков в обмене валют, а также в привлечении/размещении средств. Помимо удовлетворения заявок клиентов, банки могут проводить операции и самостоятельно за счёт собственных средств. В конечном итоге, международный валютообменный рынок (форекс) представляет собой рынок межбанковских сделок.

- Фирмы, осуществляющие внешнеторговые операции. Суммарные заявки от импортёров формируют устойчивый спрос на иностранную валюту, а от экспортёров - её предложение, в том числе в форме валютных депозитов (временно свободных остатков на валютных счетах).

- Международные инвестиционные компании, пенсионные и хеджевые фонды, страховые компании. Их основная задача - диверсифицированное управления портфелем активов, что достигается размещением средств в ценные бумаги правительств и корпораций различных стран. На дилерском сленге их называют просто фондами (англ. funds).

- Валютные биржи. В ряде стран функционируют национальные валютные биржи, в функции которых входит осуществление обмена валют для юридических лиц и формирование рыночного валютного курса.

- Валютные брокеры. В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. За своё посредничество брокерские фирмы взимают брокерскую комиссию в виде процента от суммы сделки. Но сумма этой комиссии зачастую меньше, чем разница между ссудным процентом банка и ставкой по банковскому депозиту. Банки так же могут выполнять эту функцию. В этом случае они не выдают кредит и не несут соответствующие риски.

- Частные лица. Граждане проводят широкий спектр операций, каждая из которых невелика, но в сумме могут формировать существенный дополнительный спрос или предложение: оплата зарубежного туризма; денежные переводы заработной платы, пенсий, гонораров; покупки/продажи наличной валюты как средства сбережения; спекулятивные валютные операции.

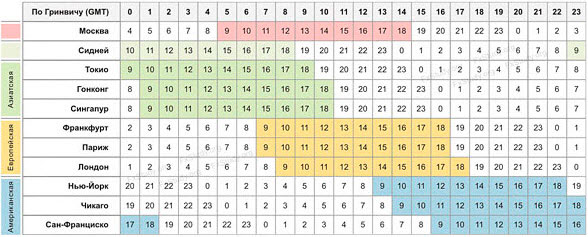

Торговые сессии можно разделить на три периода:

- Дальний Восток

Здесь наиболее активны сделки на рынке конверсионных операций доллара к японской йене, доллара к евро, евро к йене и доллара к австралийскому и новозеландскому доллару. Колебания валютных курсов в это время часто незначительны, но бывают дни, когда валюты, в особенности доллар против йены, совершают головокружительные полеты. Для работы по японской иене наиболее характерен активный период с 3.00 до 10.00 МСК. - Западная Европа

В 9.00 МСК открывается рынок в европейских финансовых центрах Цюрихе, Франкфурте, Париже, Люксембурге. Однако по-настоящему сильное движение валютного курса доллара к основным валютам начинается после 10.00 МСК, когда открывается лондонский рынок. Это продолжается, как правило, в течение двух-трех часов, после чего, дилеры европейских банков отправляются на ланч и активность рынка слегка снижается. Для европейских валют два периода активности: с 10.00-15.00 МСК, и затем - с открытием американской сессии - с 16.00 до 18.00 МСК, реже - до 22.00 МСК. - Северная Америка

Ситуация резко оживляется вновь с открытием рынка в Нью-Йорке в 16. 00 МСК, когда начинают утреннюю работу дилеры американских банков, а также возвращаются с ланча европейские дилеры. После закрытия европейского рынка (около 18.00 МСК) возможно резкое изменение валютного курса доллара к другим валютам.

Американская и азиатская сессии являются самыми агрессивными, а самый большой объем операций приходится на европейскую сессию. Новозеландская и австралийская ceccии считаются самыми спокойными.

Котировка - это стоимость единицы одной валюты (называемой базовой), выраженная в единицах другой валюты (называемой котируемой). В обозначении торгуемой пары валют (например, USD/JPY) базовая валюта записывается первой, котируемая - второй. Котировка состоит из двух цифр. Первая цифра - бид (Bid) - цена, по которой клиент может продать базовую валюту, вторая - аск (Ask или Offer) - цена, по которой клиент может купить базовую валюту за котируемую.

Разница между этими курсами, называется спрэдом (spread). Размер спрэда зависит от рассматриваемой пары валют, от суммы сделки и от состояния рынка.

Минимальное изменение котировки называется пунктом или на сленге трейдеров - пипсом (Point, Pips). Разные инструменты (пары валют) котируются с разной точностью, т.е. с разным количеством десятичных знаков в котировке. Большинство валют котируются с точностью до 0.0001, некоторые, например, иена и ее кроссы - с точностью до 0.01.

Сделки на рынке FOREX осуществляются по принципу маржинальной торговли. Маржинальная торговля имеет ряд особенностей, которые и сделали ее столь популярной:

- небольшой стартовый капитал позволяет осуществлять сделки на суммы, многократно (в десятки и сотни раз) его превышающие (это превышение называют рычагом (Leverage)

- торговля проводится без реальной поставки денег, что сокращает накладные расходы и дает возможность открывать позиции, как покупкой, так и продажей валюты (в том числе отличной от валюты депозита)

У разных компаний размер кредитного плеча разный, но обычно он находится в диапазоне от 10 до 1000.

Пример:

Депозит равен 1 000 USD, плечо 1:100. При данных условиях клиент может открыть позицию, размер которой не превышает 100 000 USD (= 1000 * 100) или эквивалент в другой валюте. Если же он открыл позицию не 100 000, а 10 000 USD, то он задействовал не весь свой депозит. Свободные средства могут быть использованы для открытия других позиций.

Схема маржинальной торговли предполагает торговлю без реальной поставки валюты. Когда клиент желает продать большую сумму какой-нибудь валюты, ему выдается кредит в этой валюте на эту сумму. А купленная клиентом валюта размещается на депозит. Это позволяет работать с разными валютами (а не только с валютой депозита) и на покупку и на продажу. Этот кредит и депозит являются беспроцентными, если позиция закрыта в тот же день. Такое кредитование (и размещение депозита) выполняются автоматически по условиям торговли и без всякого специального оформления.

Несмотря на такое кредитование, банк или брокер это выполняющий, не участвует в прибылях клиента - вся прибыль и все убытки от торговых операций принадлежат клиенту. Таким образом, при маржинальной торговле поставка валют заменяется обязательством закрыть позицию обратной сделкой. А когда позиция закрыта, происходит зачисление на счет клиента (реальная поставка) только полученной прибыли или убытка.

Если к концу дня позиция не закрыта, то происходит перенос обязательств (позиций) на следующую дату валютирования с помощью Roll-over (перенос открытой позиции). Ролловер (Roll-over или Swap Tom/Next) состоит из двух противоположных по направлению сделок с одинаковой суммой. Ролловер - это искусственное закрытие имеющейся открытой позиции на определенную дату валютирования и одновременное открытие такой же позиции на следующую дату валютирования по ценам, отражающим разницу процентных ставок между рассматриваемыми валютами.

В зависимости от направления позиции (Buy или Sell) клиент получает или платит некоторую сумму за перенос позиции (от нескольких десятых пункта до нескольких пунктов). Когда позиция переносится с пятницы на понедельник (имеются в виду даты валютирования), эта сумма увеличивается. Почему клиент платит или получает за перенос позиции? Потому что при заключении сделки он получил кредит в валюте, которую продает, и должен платить за это проценты. В то же время он разместил на депозит купленную валюту и должен получать проценты по этому депозиту. Процентные ставки по валютам отличаются, поэтому возникает разница, которая и учитывается при переносе позиции. Если клиент продал валюту с большей процентной ставкой, то он будет платить за перенос позиции. Если же он купил валюту с большей процентной ставкой, то брокер заплатит ему за перенос позиции.

При наличии открытой позиции текущий остаток на торговом счете (или актив, Equity - сумма депозита и текущей прибыли/убытка) постоянно меняется в соответствии с изменениями валютных курсов. Ваш банк или брокер постоянно отслеживает состояние вашего счета. Это делается для того, чтобы не позволить вам потерять больше, чем вы разместили на депозит - в противном случае брокеру придется взять на себя часть вашего убытка.