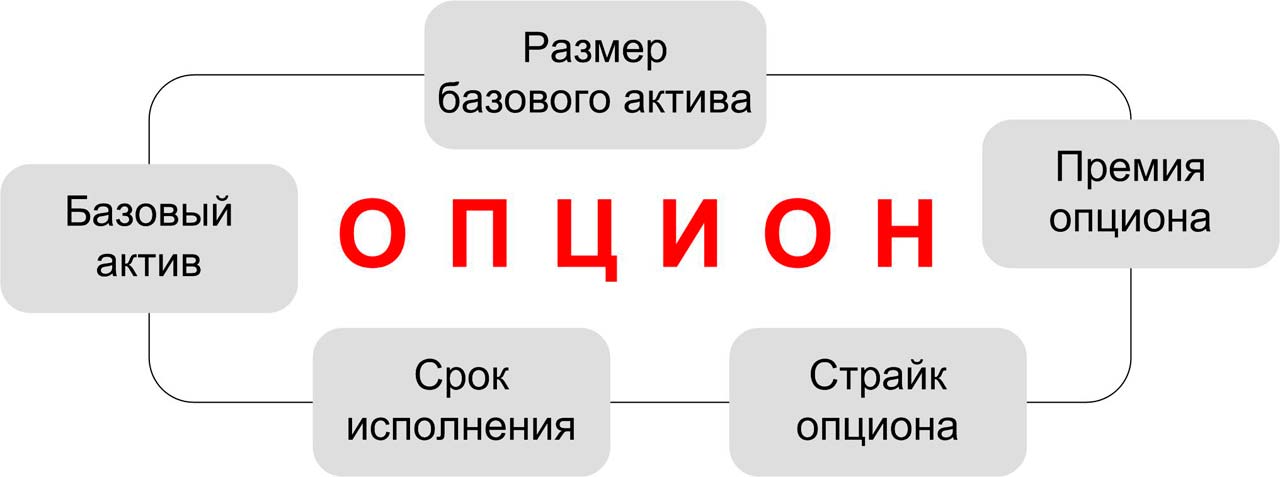

Опцион (англ. option ) - договор, по которому покупатель получает право (но не обязанность) совершить покупку или продажу базового актива по заранее оговоренной цене. Базовым активом может быть акция, может быть валюта. Опцион - это ПРАВО купить или продать базовый актив по заранее оговоренной цене, в заранее оговоренный срок.

Существует два простых типа опциона:

Опцион Call - опцион на покупку. Покупатель платит премию (опциона) за право купить базовый актив.

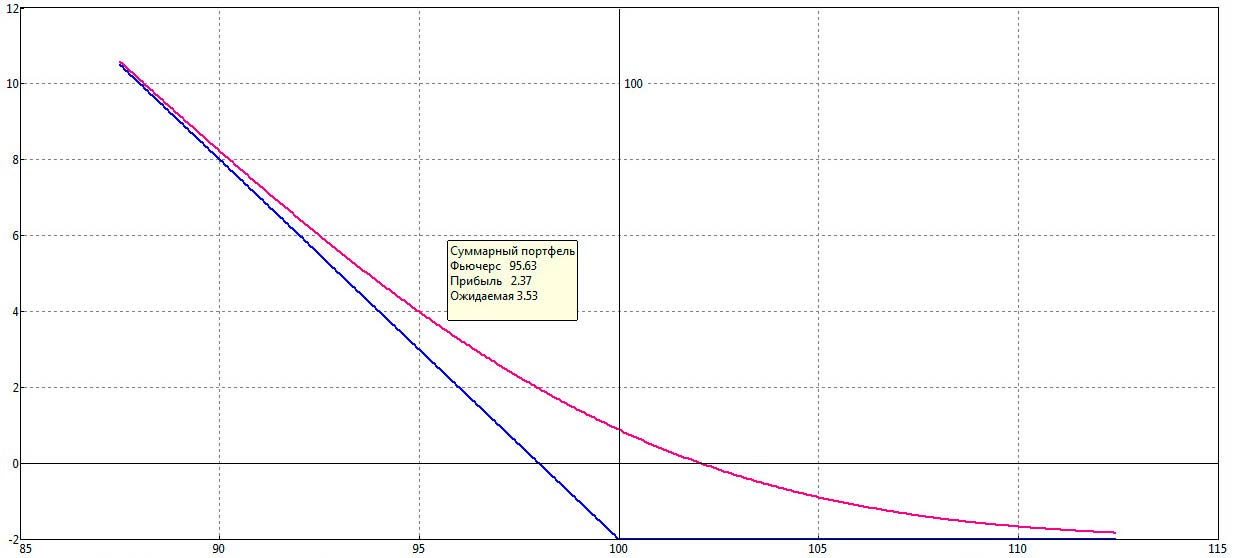

Опцион Put - опцион на продажу. Покупатель платит премию (опциона) за право продать базовый актив.

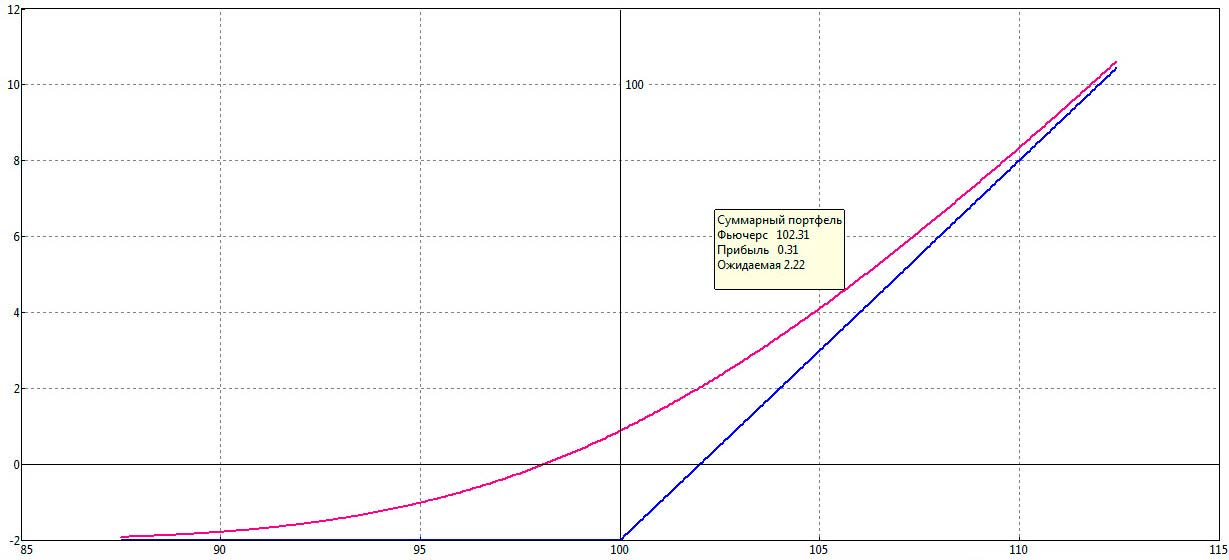

Итак, допустим, мы купили за 50 долларов опцион Call на EURUSD со сроком истечения 1 декабря 2011 года и страйком 1800. Это значит, что мы заплатили премию в 50 долларов за право 1 декабря купить фьючерс на евро по цене 1800. Таким образом, предполагаем рост евро и платим за право купить 1 декабря евро по заявленной цене (страйку). Пусть евро вырос, и 1 декабря евро будет стоить 2200, а мы его купим за 1800. Прибыль составит 400 пунктов. Но мы заплатили за такую возможность 50 пунктов. Тогда чистая прибыль 400-50=350 пунктов.

Имеется один нюанс, на который не все обращают внимание. Покупая опцион Call, мы покупаем ПРАВО купить базовый актив (валюту, например) по указанной заранее цене. Поэтому делать это необязательно. Пусть 1 декабря евро будет стоить 1500. Если мы купим евро по 1800, когда он будет стоить 1500, то убыток составит 300 пунктов (плюс 50 пунктов за купленный опцион). Но делать это мы не обязаны, и возможная потеря от неверного анализа составит всего 50 пунктов.

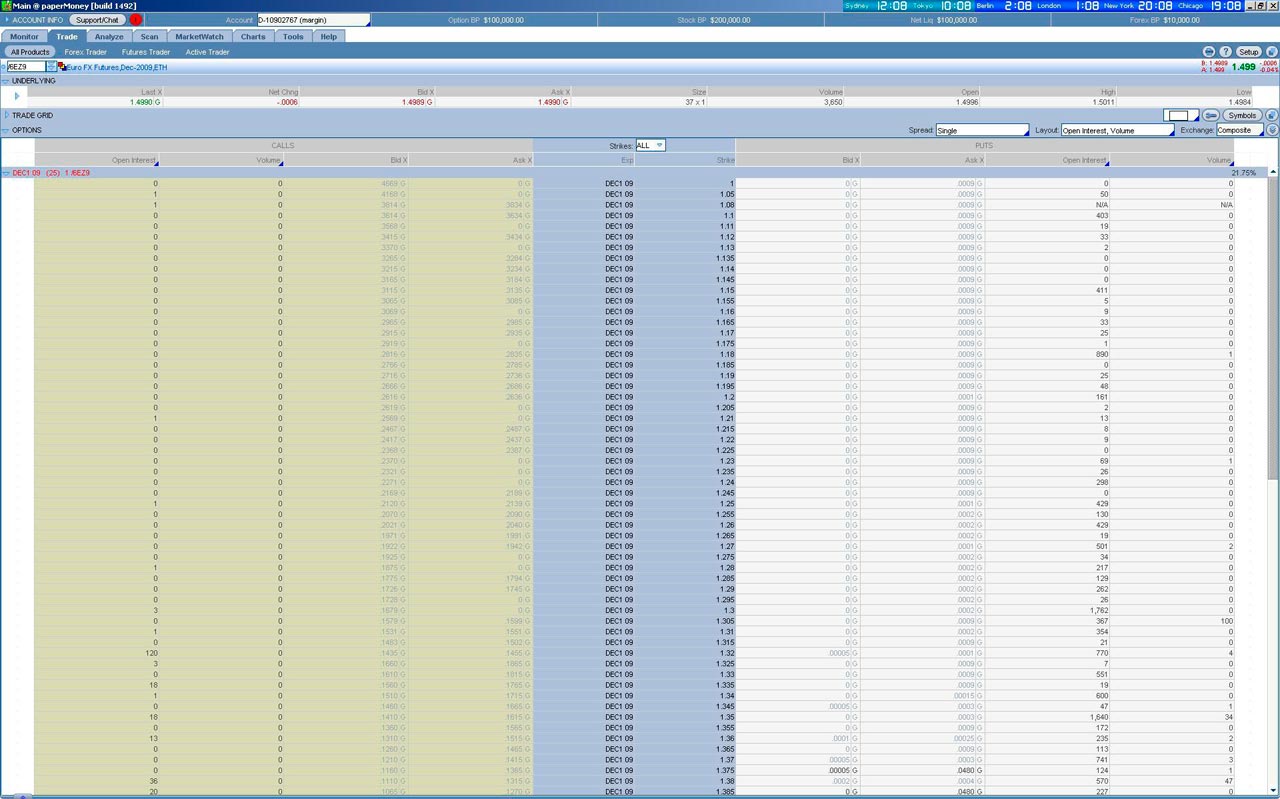

На рисунке ниже вы можете видеть опционный деск. На нем представлены страйки опционов на евро с шагом в 50 пунктов, цены спроса и предложения, объем и открытый интерес.

- базовый актив

- размер базового актива по контракту

- экспирация

- премия опциона (стоимость)

- страйк опциона

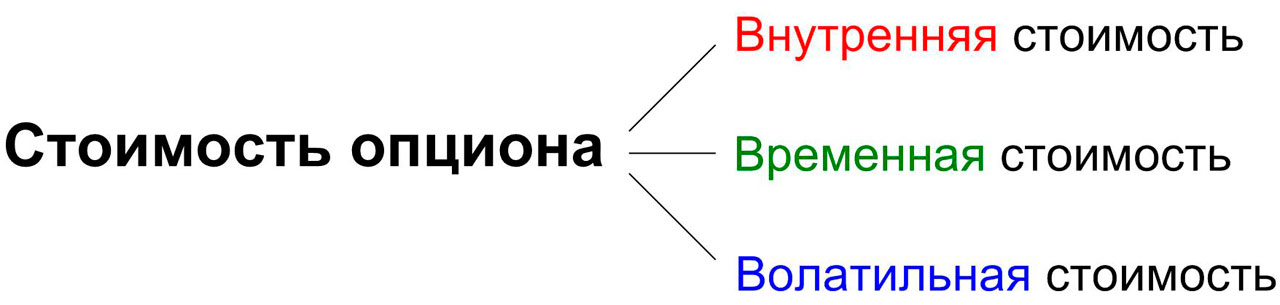

Цена которую вы уплачиваете за опцион, то есть за право приобретения актива - стоимость опциона - составная величина, в которую входит

- внутренняя стоимость опциона

- временная стоимость опциона

- волатильная стоимость опциона

С помощью стоимостей опционов можно оценивать настроения участников. Если цена каких либо опционов выше, то можно предположить, что участники торгов каким-то образом заинтересованы в ней. Либо, к примеру, цена путов выше, чем цена коллов, то участники торгов настроены по-медвежьи.

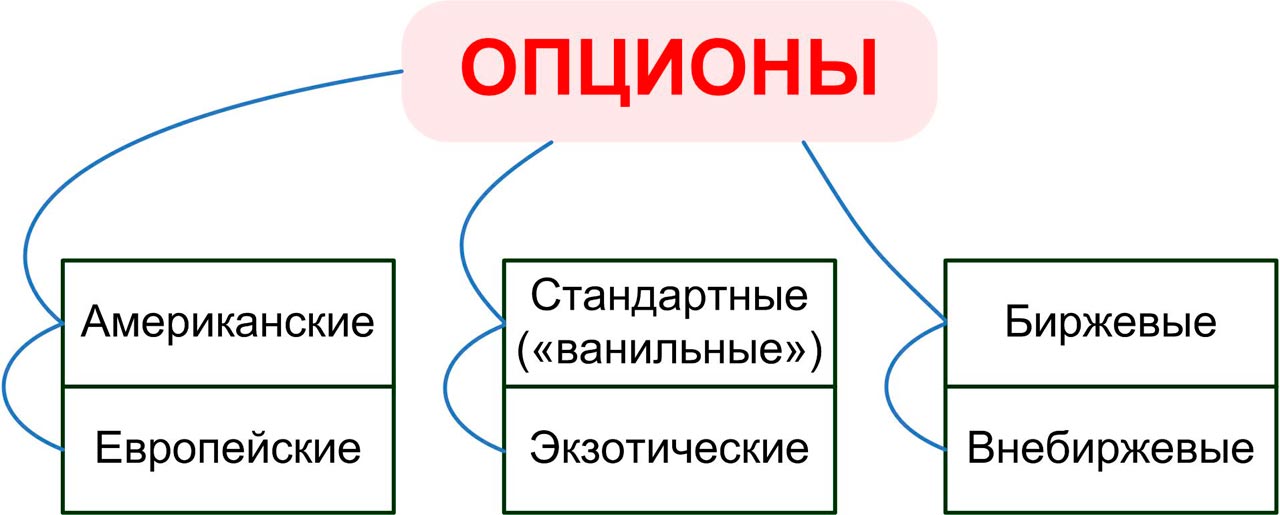

Существует много типов опционов, но основная классификация представлена на рисунке. Мы же в основном будем иметь дело с американскими стандартными биржевыми опционами.

Существует несколько математических моделей опционов, но самая распространенная это модель Блэка-Шоулза. Чтобы вывести свою модель ценообразования опционов, Блэк и Шоулз сделали следующие предположения:

- По базисному активу опциона call дивиденды не выплачиваются в течение всего срока действия опциона

- Нет транзакционных затрат, связанных с покупкой или продажей акции или опциона

- Краткосрочная безрисковая процентная ставка известна и является постоянной в течение всего срока действия опциона

- Любой покупатель ценной бумаги может получать ссуды по краткосрочной безрисковой ставке для оплаты любой части ее цены

- Короткая продажа разрешается без ограничений, и при этом продавец получит немедленно всю наличную сумму за проданную без покрытия ценную бумагу по сегодняшней цене

- Торговля ценными бумагами ведется непрерывно, и цена акции движется непрерывно и случайным образом

Вывод модели основывается на концепции безрискового хеджирования (страхования). Покупая акции и одновременно продавая опционы call на эти акции, инвестор может конструировать безрисковую позицию, где прибыли по акциям будут точно компенсировать убытки по опционам, и наоборот. Безрисковая хеджированная позиция должна приносить доход по ставке, равной безрисковой процентной ставке, в противном случае существовала бы возможность извлечения арбитражной прибыли и инвесторы, пытаясь получить преимущества от этой возможности, приводили бы цену опциона к равновесному уровню, который определяется моделью.

Опционы - это особый инструмент, дающий массу преимуществ тем, кто ими пользуется:

- Можно зарабатывать во флете, даже на абсолютно неподвижном рынке. Время идет, цена стоит, а денежки капают вам на счет.

- Можно заработать, даже не прогнозируя будущие движения. Вам не важно, куда пойдем, вверх или вниз.

- Ваши потери ограничены. Максимум, что вы можете потерять - уплаченная премия за опцион. Она может быть своеобразным стоп-лоссом, с той лишь разницей, что цена может сколько угодно раз пересекать эту линию стоп-лосса, на любую глубину.

- Уникальные возможности ведения позиции и применения разноплановых стратегий.

Опционы обладают рядом важнейших характеристик. Это так называемые "греки". "Греки" - это опционные характеристики, описывающие чувствительность цены опциона к переменным модели. Свое название они получили от букв греческого алфавита, которым обозначается каждая из переменных. Они используются в формуле модели Блэка-Шоулза, а также для оценки различных рисков опционных сделок.

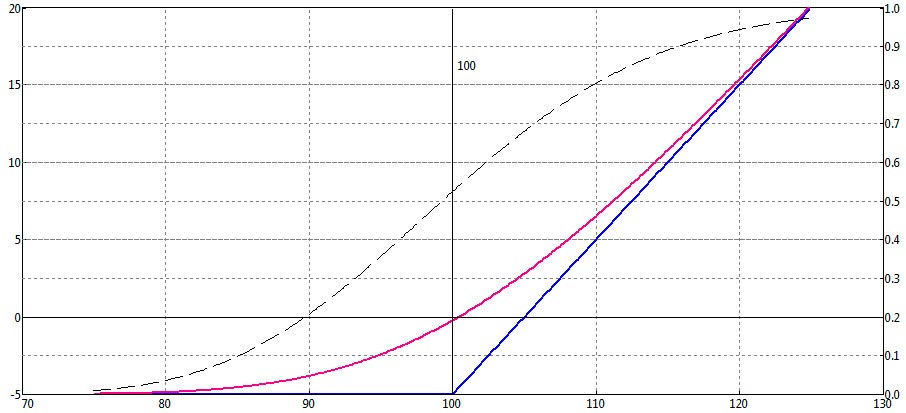

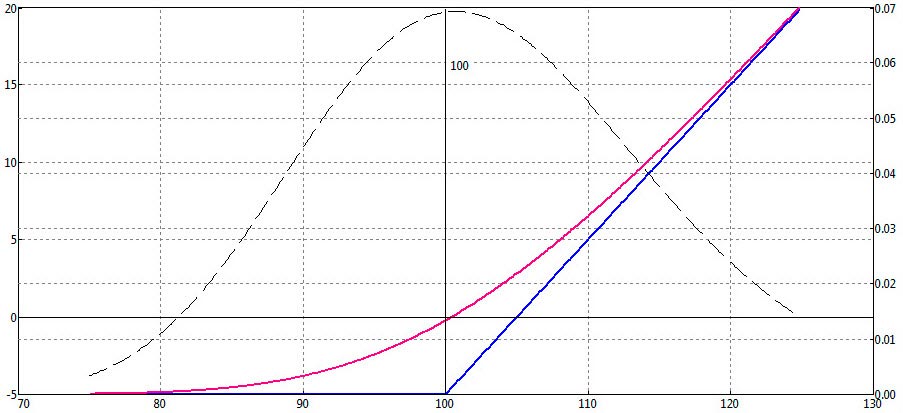

- Дельта - это скорость изменения стоимости опциона относительно цены актива. Дельта имеет много свойств и применений, так, например, её часто называют коэффициентом хэджа

- Гамма - это скорость изменения дельты относительно цены актива

- Вега - это скорость изменения цены опциона относительно волатильности

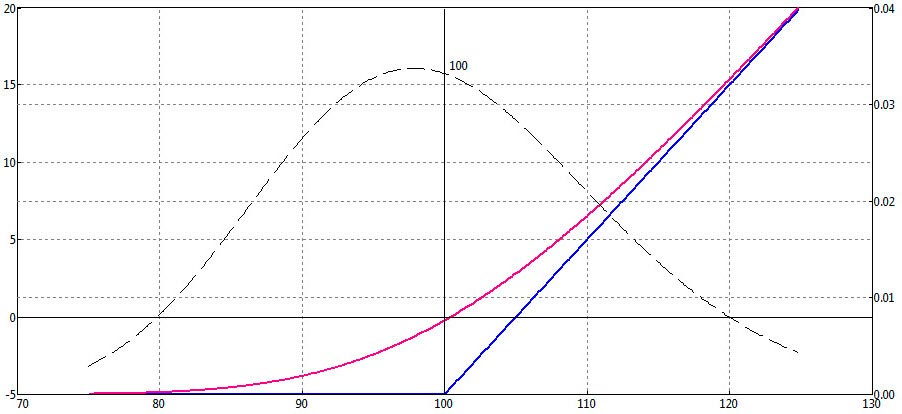

- Тэта - это величина временного распада опциона

В торговле опционами активно используется термин "волатильность". Хотя это более общее трейдинговое понятие, но особо распространено оно имеено в опционной торговле. Волатильность (Volatility) - показатель, характеризующий изменчивость рыночной цены. Чем выше волатильность, тем больше диапазон, в котором могут колебаться цены. Также, волатильность можно оценить как вероятность достижения базовым активом цены, при которой опцион окажется в деньгах (не истечёт "бесполезным"). Соответственно, чем выше волатильность базового актива, тем вероятнее достижение им благоприятных для нас цен, тем выше и стоимость опциона, но и при этом сильнее колебания базового актива, что дает повышенные риски работы на нём. Чем выше волатильность базового актива, тем выше стоимость опциона! Если волатильность возрастает, возрастает и стоимость опционов колл и пут.

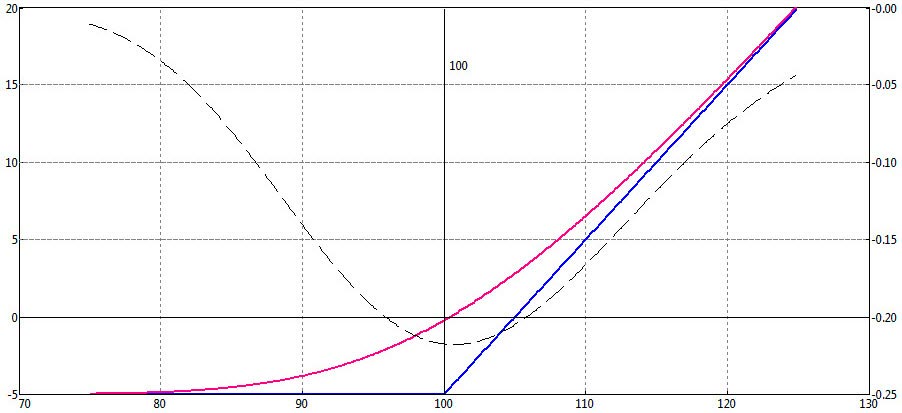

Волатильность делится на историческую и подразумеваемую:

- Историческая волатильность показывает какие колебания цена совершала в прошлом и помогает вам определить возможную величину будущих отклонений. У Вас нет других инструментов адекватной оценки, кроме как истории. Но нужно чётко понимать, что историческая волатильность лишь показывает, что было в прошлом, и не даёт видения будущего (на рисунке нижний индикатор).

- Подразумеваемая (ожидаемая) волатильность - индикатор текущего чувства рынка. Показывает как оценивают будущий рынок участники этого рынка. Поэтому именно это чувство будет отражено в стоимости опционов. То есть при определении стоимости опциона берётся именно его будущая волатильность - подразумеваемая. При этом подразумеваемая волатильность - это параметр реального времени (на рисунке верхний индикатор).

Call и Put - это 2 основных инструмента для построения опционных стратегий!

Опционные стратегии (просто перечислим самые популярные комбинации):

- Стрэнгл и стрэддл.

- Дельта-нейтральная стратегия

- Спрэды

- Продажи опционов