ПОНЯТИЕ ОБЪЁМА и его роль в торговле фьючерсами

Чем же торговля фьючерсами так привлекает спекулянтов, при условии, что сами графики ценового движения спот практически идентичны, а условия работы на форексе более доступны?

Посмотрите на два графика - фьючерс евро на СМЕ и форекс пара евродоллар. Цены практически идентичны и отличаются лишь на небольшую величину, именуемую базисом (к моменту истечения контракта цена фьючерса и спот будет всегда одинакова):

Торгуя фьючерсами, мы имеем больше гарантий в качестве предоставляемой информации (текущая цена, объём:) потому что фьючерсы торгуются на конкретных биржах и в правилах этих бирж четко прописаны размеры контрактов по каждому фьючерсу, а также другие его атрибуты. Это позволяет вести точный учет совершенных сделок. В основном, данные по торгам валютными фьючерсами берутся с СМЕ (Chicago Mercantile Exchange, Чикаго, США). Это объясняется тем, что объем торгов валютными фьючерсами на этой бирже самый большой в мире. Так же в отчётах СМЕ отражается ещё и открытый интерес по торгуемым фьючерсам и опционам, что даёт дополнительную информацию для анализа рынка. Таким образом, открытость информации плюс защита клиента дают неоспоримое преимущество при торговле именно биржевыми инструментами.

Торговля на бирже до недавнего времени опиралась во многом на технический или фундаментальный анализ. Не будем обсуждать, успешны стратегии на базе этих видов анализа или нет, обратим лишь внимание, что данные об объемах, и тем более возможность их анализировать, предоставлялась до недавнего времени исключительно инсайдерам, так называемым ребятам из ямы. С ростом доли электронной торговли и возможности получать информацию непосредственно у биржи, появился шанс заглядывать за кулисы биржевой торговли, а именно, видеть объемы оборотов по тем или иным ценам.

Почему объем - это так важно? Потому что объем показывает настроения рынка. Он его формирует. Каждое движение цены сопровождается тем, что кто-то купил или продал по одной цене. Если посмотреть как формируется объем, а потом из него растет тренд, то это будет очень похоже на то, если бы заглянуть в утробу и увидеть как формируется и растет ребенок. Точно также можно заглянуть в "чрево" рынка и увидеть что там происходит.

С момента создания бирж (уж более двух столетий) основными видами анализа были технический анализ и фундаментальный анализ. Но в связи с развитием коммуникаций в век технического прогресса, а вместе с ними и рынков электронной торговли, нам стала доступна та информация, что раньше была доступна только избранным (вспомните, что в начале прошлого века даже котировки узнавались из газет). Сейчас же мы можем видеть и выставленные ордера-заявки (в виде стакана), и исполняемые сделки (в виде принтов) и как объединяющее первое и второе - наторгованный объём контрактов (акций).

Основные концепции

Объем - это количество акций (или контрактов), по которым совершались торговые операции за некоторый период времени (час, день, неделю, месяц и т.д.). Анализ объема торгов - неотъемлемый и очень важный элемент технического анализа. По динамике объема можно судить о значимости и силе ценового движения.

Итак, мы получили доступ к инсайдерской информации и общепризнанного способа торговли по этим данным пока нет. На Западе уже не первый год используются данные технологии (но толковых техник мы так и не встречали и это больше похоже на микроскоп в руках неандертальца), но к нам они пришли совсем недавно - около года назад создатели аналитической платформы VolFix приоткрыли завесу в "мир инсайда", показав свою концепцию торговли с помощью объёмов. Поэтому хочу привести основы данной концепции, которые можно взять за базу - рассмотрим основные известные виды объёма:

- Тиковый - отображает динамику изменения цены за определенный период.

- Количественный - отображает количество совершенных сделок за определенный период времени (COUNT).

- Чистый биржевой - отображает количество наторгованых контрактов (акций) за определенный период времени по определенной цене.

Последний нас интересует больше всего, так как именно этот показатель говорит о фиксированной заинтересованности рынка относительно каких-то цен или ценовых диапазонов. Отсюда следует, что ценовые колебания, так или иначе, являются производным моментом от ввода или вывода средств в рынок или из него. Проще говоря, работает схема ОБЪЕМ--->ЦЕНА

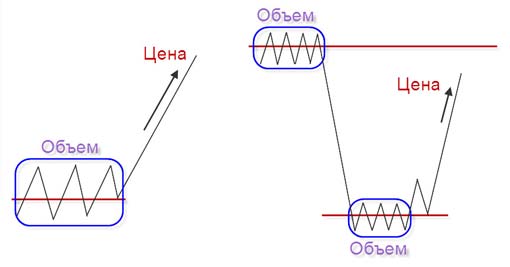

Благодаря анализу объемов, мы можем определить потенциальное место начала движения или его окончания, потому как цикличность движения цены идет от объема к объему и алгоритм движения одинаков для всех временных периодов.

Классические графики и графики с объемом, в чем разница?

Возьмем для примера график японских свечей из терминала брокера и кластерный график, отображаемый в специально разработанной аналитической платформе.

Временной период у обоих - 15 минут, инструмент - фьючерс на индекс S&P500, торгуемый на СМЕ:

На данном рисунке мы видим два графика взятые за один период (разница в установках платформ в один час, но временной промежуток реально тот же).

Сверху - стандартные данные в формате OHLC (Open, Hi, Low, Close).

График снизу отображает внутрибаровые накопления (количество наторгованых контрактов), то есть места, в которых было размещено максимальное количество позиций за период (15 мин). Различными цветами выделены области с накоплениями более заданного в фильтре величины (3, 5, 10 тысяч и максимальные в кластере). Здесь явно видно, что распределение наторгованого объёма внутри кластера совершенно не равномерно по ценовой шкале, а при стандартном способе отображения (будь то свечи или бары) мы этого увидеть просто не сможем.

Суммарные накопления объемов в кластерах формируют максимальный объем дня, который в свою очередь выступает неким индикатором направления на внутридневную торговлю. Буквально: выше объема дня - покупки в приоритете, ниже объема дня - продажи в приоритете.

Теперь, я думаю, становится понятно и насчет индикаторов:

1. почему индикаторы технического анализа "опаздывают"?

Потому что индикатор является производной от цены, которая в свою очередь является производной от объема.

СХЕМА: ИНТЕРЕС--->ОБЪЕМ--->ЦЕНА--->ИНДИКАТОР

2 Почему они иногда не срабатывают?

Потому что они учитывают полностью все цены и все время без определения рейтинговых приоритетов. А они есть...

Рейтинг объемов по мере важности

- Объем контракта (максимально возможный из объемов инструмента, охватывает весь период торгов с момента появления на нем первого лота)

- Объем месяца (включает в себя 4-е календарные недели)

- Объем недели (текущей и предыдущих)

- Объем дня (текущего или прошлых)

- Объем часа (получаса, 15 минут, 5 минут и тд. в порядке убывания)

Все эти параметры в совокупности определяют будущее и текущее поведение рынка в ценовом пространстве. Помните: цена ходит от объема к объему.

Все внутридневные движения опираются на внутридневные объемы дня + прошлые объемы. Объем дня формируется из объемов часов, объемы часов из - объемов более мелких перодов.

Основной упор в этой теме сделаем на понимание внутридневных объемов.

Рассмотрение схемы перемещения объема контракта и как результат развитие тренда на примере декабрьского контракта фьючерса на евро 6EZ1:

Перенесение объема контракта служит определенной площадкой для развития дальнейшего движения, все долгосрочные тренды перемещаются именно таким образом. От объема к объему...

На чём же основана работа по объемам?

Так почему же всё-таки отрабатываются крупные уровни объёма? Поскольку объемный уровень можно считать поддержкой /сопротивлением, то в этом месте наблюдается скопление разнонаправленных ордеров. Это могут быть:

- тейк-профит продавцов, которые открыли позиции на селл выше

- стопы покупателей, которые открывали позиции в надежде на рост

- селл-стопы трейдеров которые считают, что уровень будет пробит

- бай-лимиты трейдеров которые ждут отскока (для случая подхода цены сверху к уровню).

Идея в том, что какой суммарный объем будет больше - баев или селлов - туда и пойдем.

Именно такое скопление ордеров обеспечивает возврат к пробитому уровню, так как особо крупные заявки на покупку или продажу не всегда удовлетворяются с первого раза: сначала цена уходит от уровня в направлении крупной сделки, а потом возвращается для дальнейшей реализации этой же сделки по той же цене.

Именно это позволяет проводить трейды с хорошим математическим ожиданием, так как стопы устанавливаются на минимальном уровне, а размер потенциальной прибыли в разы выше. При этом, даже имея статистику прибыльных и убыточных сделок 50 на 50, получается хорошее положительное матожидание, что позволят торговому счёту расти.

Некоторые считают, что торговля объемами предполагает активную торговлю только внутри дня. Однако, это не так. Здесь, как и везде, все определяется вашим темпераментом и стилем торговли. Одни предпочитают 3-4 входа в день большим лотом с очень маленьким стопом и прибылью в 20-40 п. Другие же делают одну-две сделки в неделю с таким же маленьким стопом, но значительно большими профитами. Существует и позиционный стиль торговли при котором сделки совершаются достаточно крупным лотом, но удерживаются по несколько месяцев. Только для этого нужны стальные нервы, ведь когда ты видишь огромную прибыль, которую съедают откаты - так и тянет закрыть позицию или часть её. К тому же в такую позицию не так просто зайти и удержать в самом начале тренда.

Объемы вертикальные

Всем нам известна гистограмма объемов, построенная по вертикали и располагающаяся обычно внизу рабочего графика. Но что же она из себя представляет и какую информацию несёт?

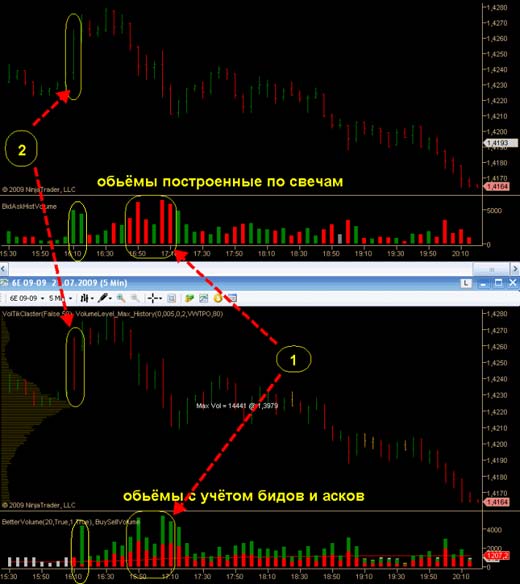

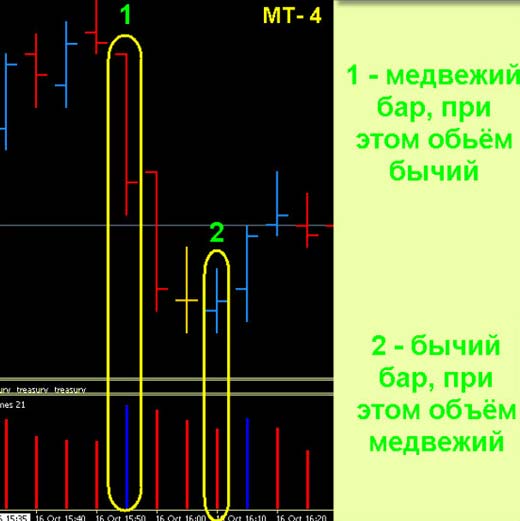

Рассмотрим два варианта представления данного объема (не путать с объемом в МТ-4 - там это нечто другое):

На верхнем рисунке видно, что графически объём представлен красными и зелёными линиями, совпадающими с цветом баров (как известно, красный медвежий бар - "down tick" получается, если цена закрытия ниже цены его открытия, а зелёный бычий - "up tick" соответственно наоборот).

Какую в данном случае информацию несёт представленный график объёма?

Зная, что объём - это количество наторгованных за какой-то промежуток времени контрактов (на рисунке это 5 минут), мы видим что за бар с 16-10 до 16-15 было наторговано около 5-ти тыс. контрактов, и судя по цвету, (зелёный) бар был бычий, то есть покупателей здесь было больше.

Если же взять бар на 17-10, то здесь преобладали продавцы.

Но насколько полная это информация? Ориентируясь по верхнему рисунку, мы можем только сказать, что это бычий, а это медвежий, но реальную силу покупателей или продавцов мы не видим.

Если же посмотреть на нижний рисунок, то здесь ситуация другая (столбики объёма состоят из двух частей и отражают количество покупок и количество продаж): на 16-15 покупок было во много раз больше чем продаж, а на 17-10 продавцы лишь слегка преобладали. Эта разница между покупками и продажами характеризуется как ДЕЛЬТА, и её мы рассмотрим чуть позже.

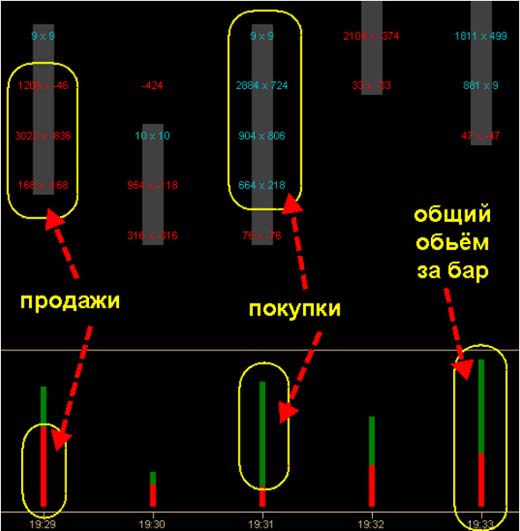

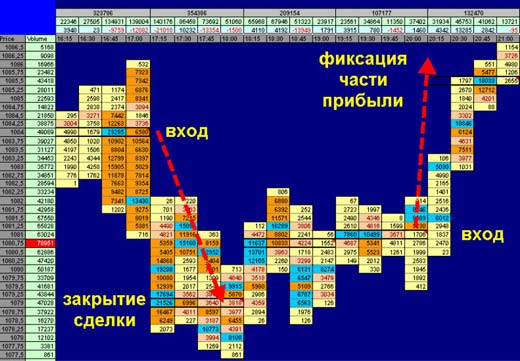

Более подробно оценить количество покупок и продаж можно, используя дополнительно кластерный график самого бара:

На рисунке видно что на 19-31 явно преобладали покупатели, причём на определённом ценовом уровне с максимальным точечным объёмом (2884 х 724 объём с дельтой в сторону покупателей) произошёл разворот и рынок пошёл вверх.

Согласитесь, что простые графики такой информации не дают и близко. К тому же мы неоднократно наблюдали, как рынок идёт вверх, в то время как преобладают продавцы (или вниз при преимуществе покупателей), после чего происходит сильный разворот:

А обыкновенный столбиковый объём показывает при этом только открытие-закрытие бара. Да и то, если использовать терминал МТ-4, то мы увидим такую картину:

Зная, что в МТ-4 рыночный объём не передаётся, получается полный бред. Вот вам наглядная разница между двумя совершенно разными способами представления рыночной информации.

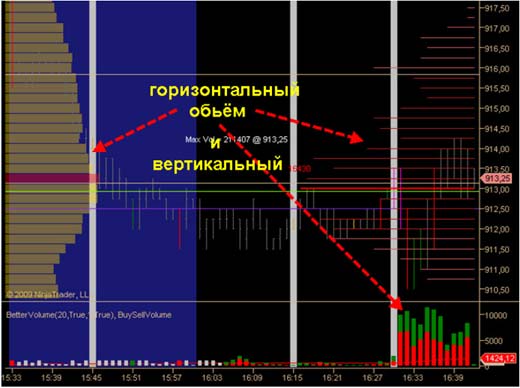

Горизонтальные объёмы

В отличие от вертикальных, о горизонтальных объёмах мы узнали совсем недавно. Саму концепцию чуть больше года назад представили создатели платформы визуализации объемов. Некоторые моменты работали, некоторые нет - но в целом идея быстро получила своё развитие в десятках различных систем с использованием уровней объёмов. Насколько прибыльно они работают - это уже другой вопрос, наша задача - определится, как они формируются и отрабатываются.

Графически горизонтальные объёмы можно представить в виде гистограммы:

А то, как он формируется видно на следующем рисунке (вспомним по рейтинги: объём тика формирует объём минуты,:получаса, часа - объём дня - объём недели - объём месяца - объём контракта).

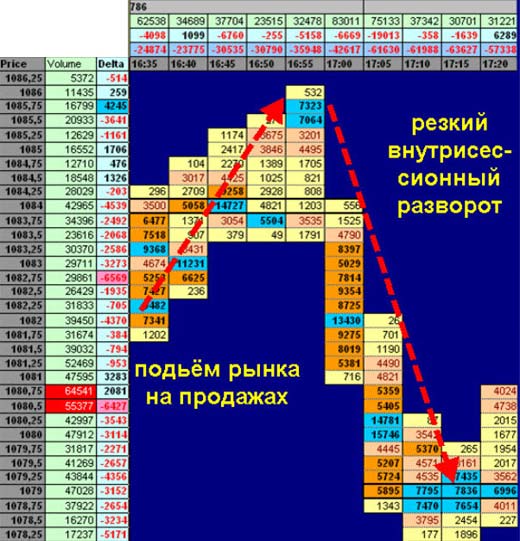

Из рисунка видно, что от первого максимального объема дня, который совпал с текущим объёмом часа и максимального объёма в кластере (на цене 1084) произошёл первый сессионный ход описанный выше.

Следующий сессионный разворот произошёл от нового уровня дня 1080,75 (78951 контракт), который совпал с уровнем часа (даже двух подряд). Один из способов выполнения сделок по объёмам представлен ниже:

Это только один из вариантов формирования и отработки объёмов, но есть ещё величина, которую по-серьёзному практически никто в своё время не рассматривал - это ДЕЛЬТА, как указатель движения рынка. Изучению поведения оной (вместе с апробацией на торгах в реале) было посвящено около года совместной работы, и некоторые моменты мы обязательно рассмотрим.